繁華漸逝:腹背受敵的中國經濟(讀懂,能受益30年)

本文全面闡述我對中國經濟的觀點。

全文約 3 萬字,撰寫花了作者 14 個月。閱讀需要 60 分鐘。如果完全讀懂,能受益 30 年。

一個人的命運固然要靠自身的奮鬥,但也要考慮歷史的進程。我們這些普通人,無法選擇自己生活的年代,更無法對抗歷史趨勢。歷史的車輪滾滾駛過,掀起的一粒灰塵,對個人來說可能便是一座大山,導致滅頂之災。所以必須看清歷史趨勢、少踩坑。而決策者如果能認清經濟在歷史趨勢中的位置,出臺恰當的政策,避免不恰當的政策,少走彎路,就可以澤被蒼生了。

引言:為什麼要撰寫本文?

我希望通過本文,闡述以下問題:

1、中國經濟是如何陷入到今天這樣的困境的?

2、不恰當的財政政策和貨幣政策,是如何助推經濟走差的?

3、為什麼說中國經濟已經陷入“腹背受敵階段”?

4、這個階段具有什麼特徵?

5、對資本市場有什麼影響?

6、政府應該如何延緩投資回報率的下降?

7、普通人如何應對?

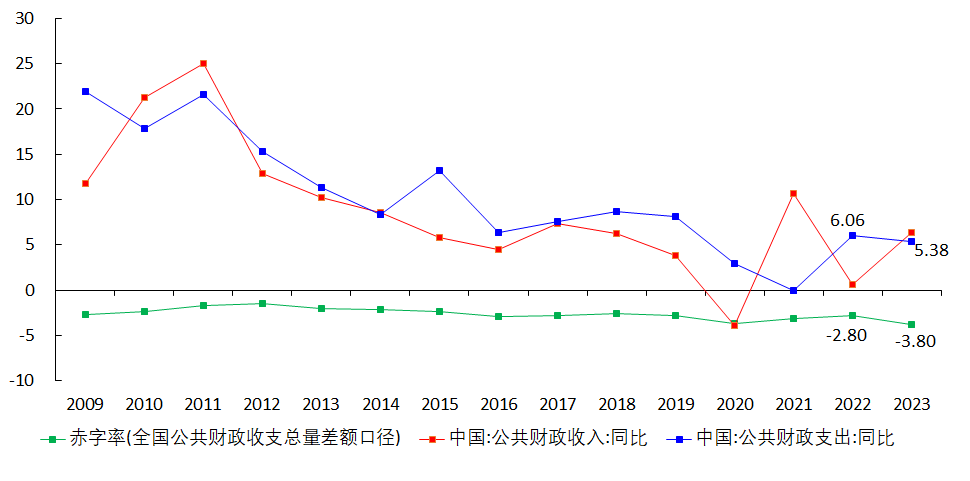

從 2022 年初開始,中國經濟快速陷入資產負債表衰退,出現螺旋下降的通貨緊縮;房地產崩盤:價格大跌,居民大面積斷供棄供,房企瀕臨倒閉,醞釀著金融風險;各行業倒閉企業增多,失業率明顯上升;財政收入增速下降。

2022 年四季度,中央放棄疫情封控政策、放鬆房企融資政策。所有人都以為,會出現“報復性消費”,經濟很快就會修復。但事與願違。2023 年初至今(2024 年 7 月),消費增速一直很弱,企業投資意願持續低迷;PPI 持續大幅負增長,CPI 在 0 附近徘徊,處於通貨緊縮狀態;M1、M2、社會融資規模、信貸餘額同比增速等指標迭創新低;人民幣匯率貶值壓力巨大;貨幣政策效果日益下降,財政政策動作緩慢;目前中央、地方財政收入同比都是負增長,國稅部門為了增收,倒查稅收;地方政府債務壓力巨大,無力進行民生投資,紛紛預征過頭稅,或者增加行政罰沒款;房地產調控政策已經徹底放開,並且 2024 年 5 月 17 日開始試圖通過降低首付比例和按揭利率來刺激居民購房,但效果堪憂;全社會彌漫著悲觀的氣氛,自殺、惡性案件增多。

總之,如果說 2022 年之前,中國經濟行駛是在相對平靜的河面上航行,那麼 2022 年之後就是在激流險灘上跌宕起伏,險象環生。

面對這樣的經濟困境,出現了各種各樣的聲音。官媒認為關鍵在於居民和企業“缺乏信心”,卻說不出為什麼會缺乏信心;體制內的學者連發生了“資產負債表衰退”和“通貨緊縮”都不敢承認,有的“學者”還受命在媒體上發文,說根本沒發生“資產負債表衰退”,簡直是掩耳盜鈴,自欺欺人;金融機構的首席經濟學家們受到嚴格的監管,不能對外公開提及“衰退”、“通縮”等敏感詞語;也有人在幻想新一輪庫存週期或產能週期會很快啟動,帶來股市大牛市。

學術界不對這些問題發表正確的見解,不知不覺就把話語權讓給了缺乏專業素養的自媒體作者。這些人為了吸引眼球,胡編亂造一些缺乏常識、毫無邏輯的觀點,冠以駭人聽聞的標題,到處傳播,把仇恨的矛頭引向金融行業、資本、外國人,來誤導民眾,激發民粹主義甚至極端民族主義。這對解決經濟問題有弊無利。

官員們對經濟陷入困境的原因,要麼缺乏清晰的認識,懵懵懂懂;要麼抱殘守缺,心存幻想;要麼心知肚明,卻無能為力。而沒有正確的認識,就無法做出正確的決策。有的地方官員以為,居民不消費是因為缺乏消費場景,只要組織燒烤節、夜市街就能拉動消費;地方政府為了度過財政困難,在應該放水養魚時,卻預征過頭稅、罰沒款,破壞營商環境,並紛紛提高公用事業價格;央行應該大幅降息,卻猶豫不決、縮手縮腳,導致實際利率居高不下;中央財政應該儘快大幅加杠杆,卻瞻前顧後、畏首畏尾;在應該大力刺激消費時,以為發放一點補貼就能帶動居民採購耐用消費品、帶動企業更新設備。

顯然,這些做法只會浪費更多時間,走更多彎路。必須先搞清楚中國經濟的癥結在哪里,然後才能對症下藥,避免浪費時間,錯過時機,做無用功。

2023 年 5 月,我開始思考經濟為什麼難以修復的問題,逐漸從以前習慣用凱恩斯主義和貨幣主義理論分析問題,轉向用真實經濟週期理論分析問題。循著這個思路,可以完美地解釋近年來中國經濟的所有現象。隨後我圍繞著這個思路,撰寫了十幾萬字的研究報告。

2023 年初,辜朝明的新書《被追趕的經濟體》中文版上市。我發現可以把他的“資產負債表衰退”、“被追趕的經濟體”概念都納入到我的分析框架下。在我的框架下,必然可以推出這兩個經濟現象。

2023 年 3 月中旬,我計畫將這些思路和觀點匯總成一本書。但隨後家裏連遭變故,不得不每日奔波於醫院之間,只能擠出一些碎片時間做研究。

本文是對已經完成部分的匯總。限於篇幅,以闡述觀點為主,具體的邏輯、數據、圖表、論證和參考文獻,都放在文中帶下劃線的超鏈接裏,可以點擊查看。還有更多問題有待深入討論。

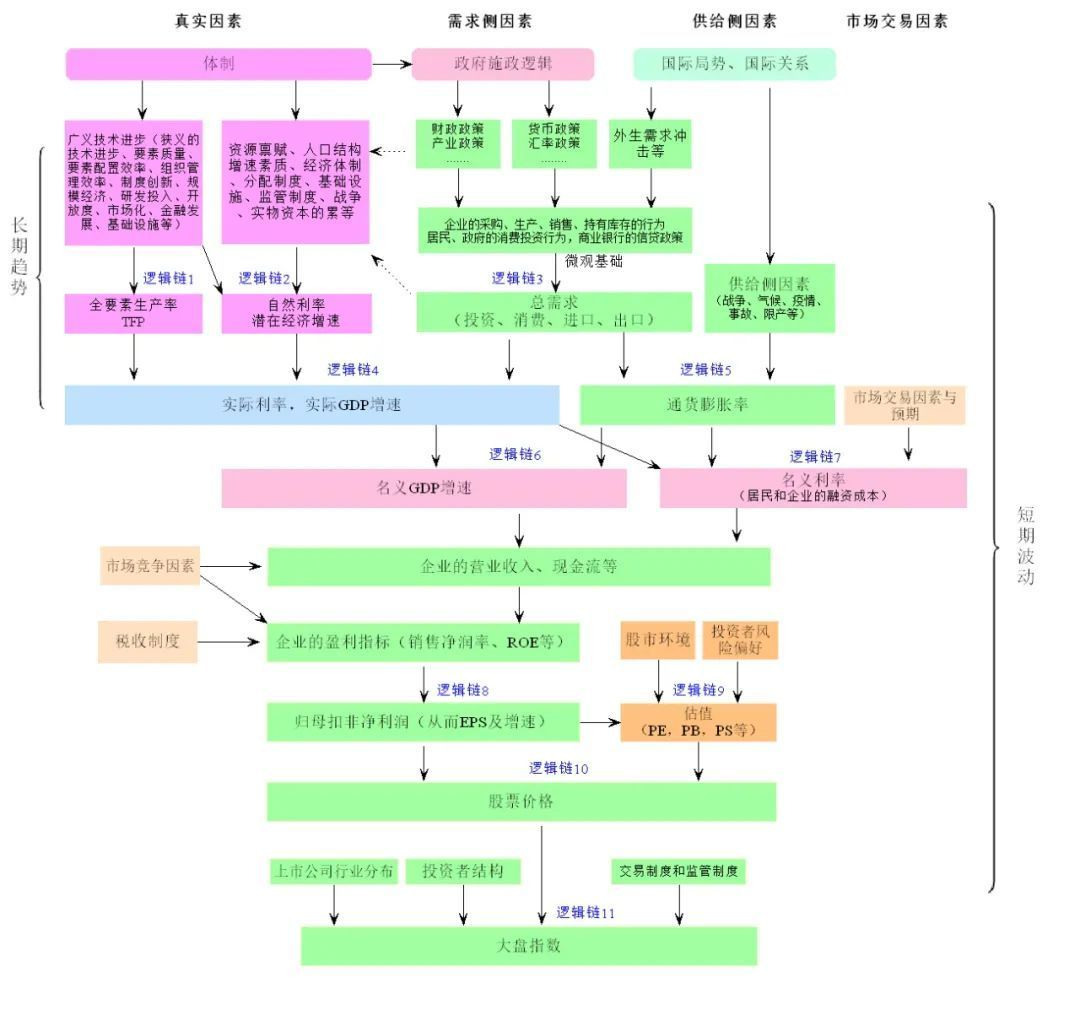

一、宏觀經濟分析框架:以 TFP 和自然利率為核心

(一)分析框架

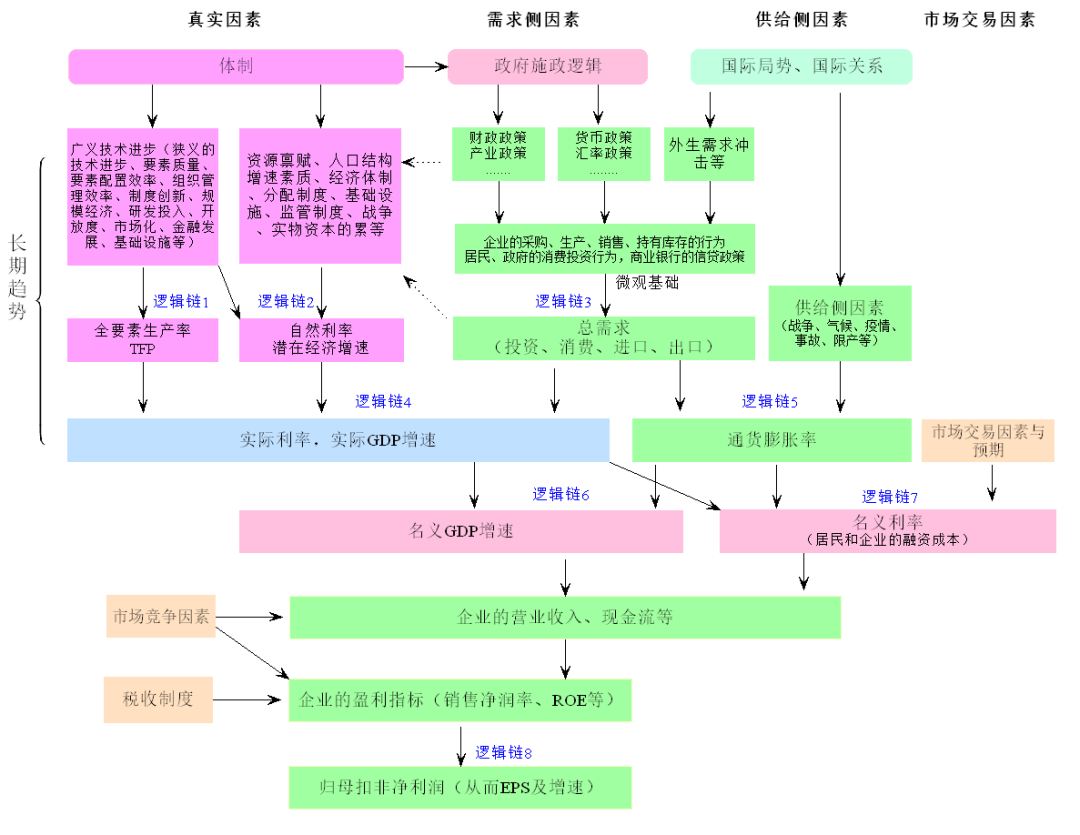

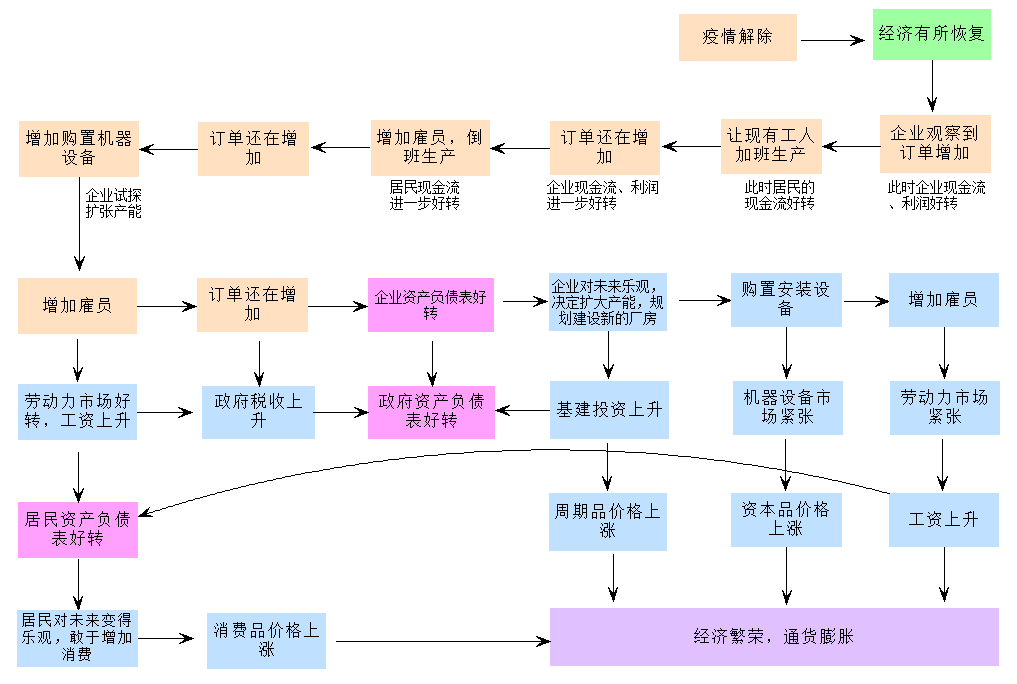

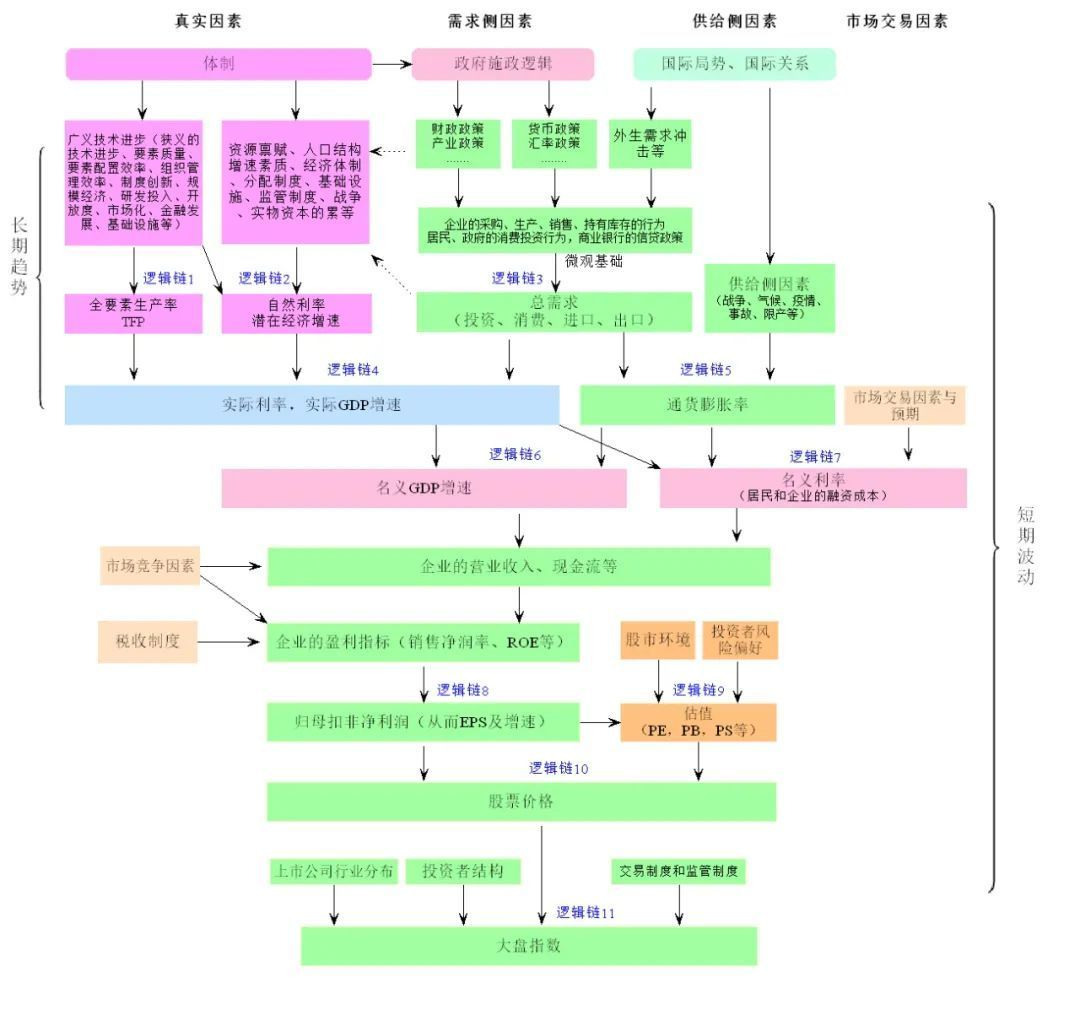

為了清楚地說明問題。首先介紹我分析中國經濟的框架(圖 1)。具體來說:

邏輯鏈 1:長期內,廣義的技術進步(包括狹義的技術進步、要素品質、要素配置效率、組織管理效率、制度創新、規模經濟、研發投入、開放度、市場化、金融發展、基礎設施等)決定全要素生產率(TFP)。

邏輯鏈 2:長期內,經濟中的真實因素(廣義的技術進步、資源稟賦、人口數量品質結構、經濟體制、分配制度、監管制度、戰爭、資本積累等)決定自然利率和潛在經濟增速。

邏輯鏈 3:短期內,需求側因素(財政政策、貨幣政策、產業政策、外生的需求衝擊等等)決定企業的採購、生產、持有庫存、銷售行為,商業銀行的信貸政策,居民和政府的投資和消費行為。這些是宏觀經濟的微觀基礎。進而決定總需求的短期波動。

邏輯鏈 4:慢變數(TFP、自然利率)決定現實中的實際利率和 GDP 的長期趨勢;短期快變數(總需求)決定現實中的實際利率和 GDP 的短期波動。

邏輯鏈 5:短期內,供給側因素(戰爭、氣候、疫情、事故、限產等)與總需求一起決定通貨膨脹率。

邏輯鏈 6:短期內,實際利率、實際 GDP 增速、通貨膨脹率一起決定名義 GDP 增速。

邏輯鏈 7:短期內,實際利率、通貨膨脹率、市場交易因素與預期,一起決定名義利率。

邏輯鏈 8:名義 GDP 增速、名義利率、市場競爭因素等一起決定企業的營業收入、現金流情況。進而與稅收制度一起決定企業的盈利指標(銷售淨利率、ROE 等)。進而決定企業的扣非歸母淨利潤,從而決定企業的 EPS、EPS 增速。

這些邏輯鏈(傳導機制)在學術上都是無懈可擊的,詳細的討論和分析見這裏。

這個分析框架的特點是:

1、將真實因素納入分析,抓住了經濟增長的最本源

面對中國經濟的亂象,有人認為是總需求走弱導致的,有人認為是經濟結構不合理導致的,有人認為是資產負債表衰退導致的。在我看來,這些都是表像。

根源在於:

改革滯後;國企民企二元結構扭曲資源配置,導致低效率;創新能力不足;人口老齡化、人口結構惡化;要素成本上升;地區、行業發展不平衡;等等。這些共同導致實體部門投資的邊際回報率下降。要解決問題,必須從真實因素著手,才能夠治本。

2、以全要素生產率和自然利率為核心,投資的邊際回報率貫穿始終

在圖 1 中,真實因素決定 TFP 和自然利率,進而決定了經濟中的所有回報率(名義利率、實際利率、企業淨利率、ROE 等等)。核心是 TFP 和自然利率。

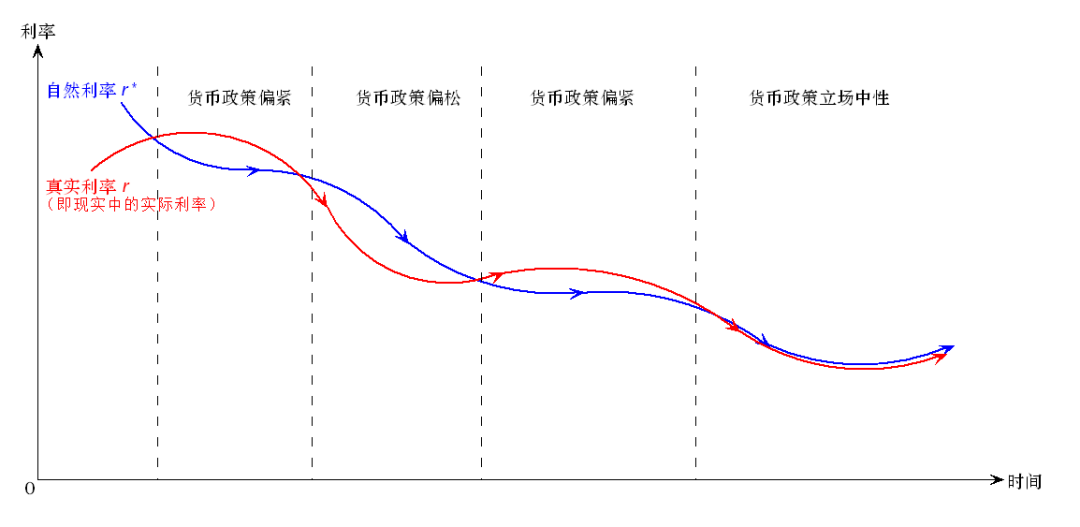

自然利率本質上是經濟處於均衡狀態下資本的邊際投資回報率,它是經濟的真實因素決定的,與貨幣政策本身和價格因素無關。

自然利率是衡量貨幣政策寬鬆程度的標準,或者說是貨幣政策的錨。如果自然利率高於現實中的實際利率,則貨幣政策是緊縮的;如果自然利率低於現實中的實際利率,則貨幣政策是寬鬆的;如果二者相等,則貨幣政策是中性立場。

整個分析框架都以全要素生產率和自然利率為核心,它們的變化決定了所有的經濟現象。

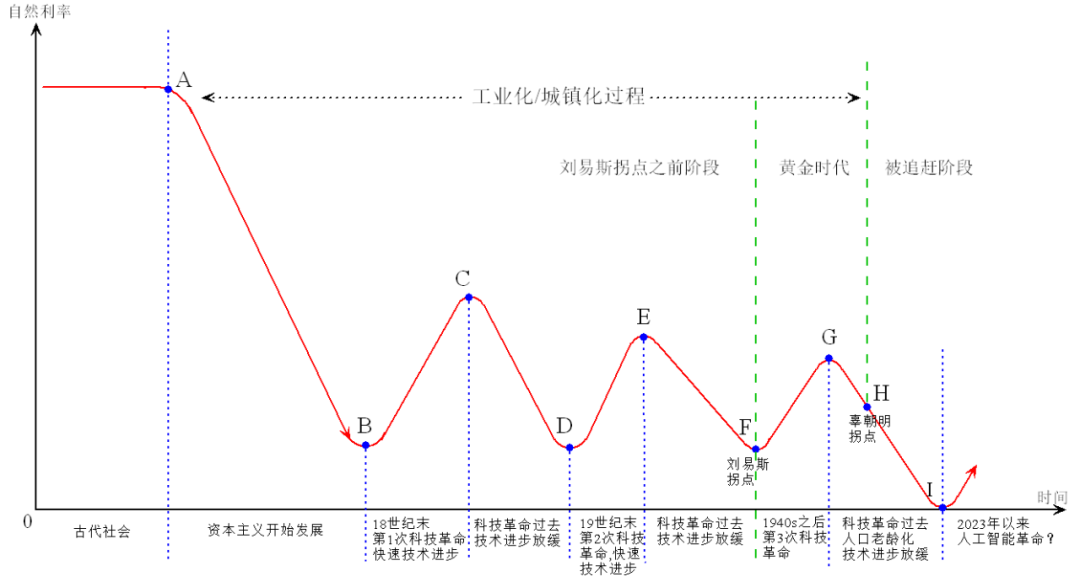

(二)自然利率的長期趨勢:從西元前到 AI 科技革命

一個“典型”國家的自然利率長期趨勢可以如下(點擊查看具體論證):

在漫長的封建專制時代,它的自然利率水準很高。

17 世紀,它像英國一樣進入資本主義社會,市場經濟得到快速發展。同時開啟了工業化/城鎮化過程,大量農村剩餘勞動力開始向城市轉移。隨著資本主義的發展,金融機構、金融組織、金融制度、金融市場逐漸完善,自然利率不斷下降。

到 18 世紀末期(圖 3 中 B 點),它像英國、西歐一樣開始第一輪科技革命,進入蒸汽時代。技術進步帶來了投資回報率的快速上升,自然利率從 B 點反彈到 C 點。這次科技革命在 1840s 結束,機器大生產成為普遍現象。

1850s 之後,隨著蒸汽革命過去,技術進步放緩,投資的邊際回報率下降,自然利率從 C 點下降到 D 點。這正是馬克思(1818-1883)和恩格斯(1820-1895)生活的年代。他們觀察到資本家的投資回報率在下降,將其當作資本主義的普遍規律,並且認為無法解決。他們觀察到無產階級處於非常悲慘的境地,貧富差距在急劇擴大,認為這必然會激起無產階級的反抗,資本主義制度必將滅亡。不過辜朝明(2023)認為,貧富差距擴大是經濟在城鎮化/工業化過程中,跨越劉易斯拐點(F 點)之前必然出現的現象。

到 19 世紀末,它像美國、西歐一樣開始第二輪科技革命(電氣革命)。這次科技進步帶來了投資回報率的上升,自然利率再度反彈,從 D 點反彈到 E 點。這是熊彼得(1883-1950)生活的時代,他觀察到了創新對生產率的極大提升,於是非常推崇創新的作用,將其加以理論化。

第二次世界大戰之後,1950 年前後,這個經濟體像美國一樣開始第三輪科技革命(核能、電腦、空間技術、生物工程等)。技術進步使自然利率從 F 點反彈到 G 點。到了 1960s,技術進步速度逐漸放緩,自然利率從 G 點開始下降。

到 1970s,它像美國一樣,技術進步速度放緩,要素成本上升,人口紅利消失,自然利率下降。此後 2008 年金融危機、2020 年疫情,都使它的自然利率降得更低,接近於 0,甚至是負值。

從 2022 年底、2023 年初開始,人工智慧技術有了突破性的進展,人們將其視為新一輪科技革命,認為能帶來生產效率的提升。如果真的是這樣,那麼自然利率將從 I 點再度反彈,但是目前尚不確定。

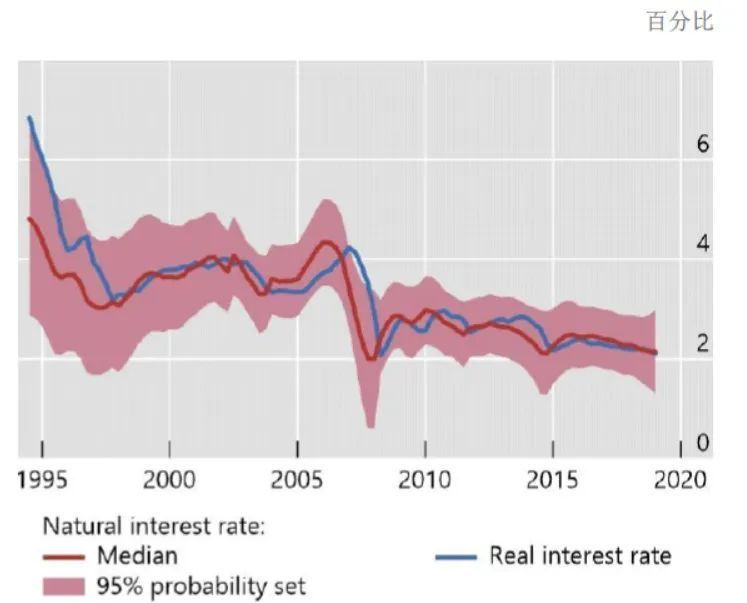

圖 3 是一個典型的經濟體,現實中每一個經濟體都可以在圖 3 中找到自己所處的階段。迄今為止,學術文獻揭示,1960s 之後的美國、加拿大,1970s 之後的歐元區、1980s 之後的日本、1990s 之後的韓國、2000s 之後的中國以及其他各國,自然利率是普遍下降的。原因在於,它們研究的恰好是第三次科技革命之後、技術進步放緩的階段。

自然產出(潛在 GDP)增速的趨勢,與自然利率的趨勢基本上是相同的。

從圖 3 還可以看出,自然利率的上升和下降階段持續的時間很長,長過一個人的一生。政府(決策者)可以決定一部份真是因素,例如通過體制改革、基礎設施建設、鼓勵創新和技術進步等,提高自然利率,延緩它的下降,但很難扭轉它的長期下降趨勢。個人更難與它的長期下降趨勢對抗。

所謂“一個人的命運固然要靠自身的奮鬥,但也要考慮歷史的進程。”用在這裏恰如其分。我們這些普通人,無法選擇自己生活的年代,更無法對抗歷史趨勢。歷史的車輪滾滾駛過,掀起的一粒灰塵,對個人來說可能便是一座大山,導致滅頂之災。因此必須看清歷史的趨勢、少踩坑。而決策者如果能認清經濟所處的位置,出臺恰當的政策,避免出臺不好的政策,就可以澤被萬民了。

(三)辜朝明的理論作為上述分析框架的一部分和必然結果

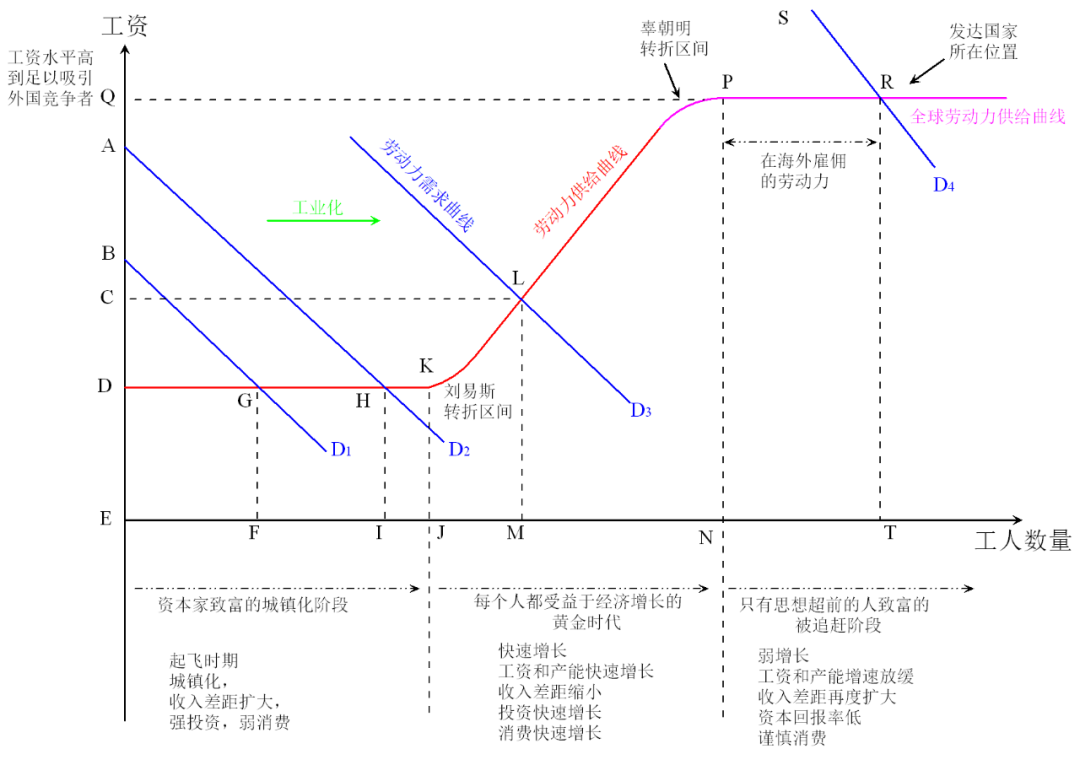

辜朝明(2008,2023)提出了“資產負債表衰退”、“被追趕的經濟體”等概念。在辜朝明(2023)中,他拓展了劉易斯(William A. Lewis,1954)的“二元經濟”發展理論,提出了“被追趕的經濟體”(Pursued Economy)的概念,把工業化/城鎮化過程劃分為三個階段,分別是:

1、劉易斯拐點前的“城鎮化階段”

在經濟達到劉易斯拐點(圖 3 中 F 點,圖 4 中 K 點)之前,農村勞動力無限供給,但工資基本不上漲。在這一階段,廠商獲得的報酬總額增速遠高於勞動力獲得的報酬總額增速。並且由於廠商的人數遠遠少於工人人數,因此廠商快速完成資本積累,工人則只能維持較低的收入水準,消費能力有限,貧富差距會擴大,收入不平等加劇。

2、跨越劉易斯拐點之後的“黃金時代”

當經濟跨越劉易斯拐點之後,企業為了擴大再生產,不得不提高工資水準,於是居民收入上升,消費能力得到提升,貧富差距縮小。所有人都從經濟增長中受益,甚至低學歷、缺乏技能的人也很容易找到工作,投資和消費都比較強勁,人們對未來預期非常樂觀。因此辜朝明將這一階段稱為“黃金時代”。

在這一階段,由於企業和居民對貸款需求旺盛,很容易推高貨幣乘數,因此貨幣政策非常有效,容易出現通貨膨脹。而財政政策由於會擠出私人部門投資,因此效果有限。只有在發生資產負債表衰退時,財政政策才比貨幣政策有效。

3、“被追趕的階段”

隨著國內勞動力逐漸被吸納,工資上升,導致企業生產成本上升,利潤率下降。對應圖 3 中,自然利率降低到 H 點。相比之下,一些比本國經濟起飛較晚、比較落後的經濟體存在大量剩餘勞動力,工資和其他要素價格低,投資回報率高。因此企業開始“出海”,去後進國家投資。

企業出海投資,一方面導致本國經濟增速放緩,消費增速下降,只有那些具有創造力、能夠通過學習提高自身能力的人才能獲得高收入,而那些不能適應發展的人(尤其是被其他國家競爭對手替代的製造業的工人)將失業。於是貧富差距再度擴大。另一方面會帶動落後國家經濟開始起飛,追趕先進國家。因此辜朝明將這一階段稱為“被追趕的階段”。表現在圖 4 中,即勞動力需求曲線移到了 D4,與水準的“全球勞動力供給曲線”交於 R 點。

為了方便,我參照“劉易斯拐點”,把圖 4 中的 P 點稱為“辜朝明拐點”。

經濟體處於“被追趕階段”時,國內缺乏投資機會,企業融資意願低,居民消費意願低。換言之,國內儲蓄大於投資,利率下降,甚至利率降到很低都無法吸引投資,貨幣政策的效果大大下降。此時財政政策不會擠出私人部門投資,因此財政政策效果更好。如果恰好又發生資產負債表衰退,就更是如此。

辜朝明沒有深究經濟陷入“資產負債表衰退”和“被追趕階段”的根源。圖 3 已經展示了我的觀點,即根源是真實因素導致投資回報率下降。例如在圖 3 中,當自然利率下降到 H 點時,國內投資回報率下降,也缺乏低成本的勞動力,導致企業在國內投資無利可圖,只好出海投資,造成本國製造業空心化。也正是因為投資回報率下降,經濟特別容易發生“資產負債表衰退”(詳見下文)。

以中國為例:

在 1978 年之後,制度變遷釋放的制度紅利、低廉的要素價格、學習國外的技術和管理經驗、大量的要素投入、人力資本的發展等真實因素,共同帶來了廣義技術進步;進而導致 TFP 增速、潛在 GDP 增速、自然利率上升;進而帶來了現實中 GDP 增速上升、較高的投資回報率。這個過程,也就是工業化過程;也是農村剩餘勞動人口不斷向工業部門轉移,推進城鎮化的過程。

但是 2008 年之後,TFP 增速下降到 0 附近;2000 年之後,自然利率一直在下降;2010 年之後,潛在 GDP 增速逐步下降;最終帶動現實中 GDP 增速下降,邊際回報率下降。2004-2012 年之間,人口紅利逐漸消失,跨越了“劉易斯轉折區間”,勞動力成本開始快速上升。

從 2010 年至 2021 年,自然利率和潛在 GDP 增速雖然在下降,但下降比較緩慢。由於房地產、基建、出口的拉動,以及新興產業的崛起,GDP 增速還算較高,工人工資上升。這就是辜朝明(2023)說的“黃金時代”。

但是 2022 年的疫情封控,嚴重壓低了中國的 TFP 增速、自然利率和潛在 GDP 增速,使經濟陷入了資產負債表衰退。疊加人口老齡化,投資邊際回報率快速下降,迫使企業加快出海,經濟跨越“辜朝明拐點”,進入“被追趕階段”,或者說進入了前有圍堵(美日歐),後有追兵(東南亞、南亞、拉美)的“腹背受敵階段”。

換言之,辜朝明只指出了“資產負債表衰退”和“被追趕的經濟體”現象,沒有深究其根源。而按照我的框架,秉承真實經濟週期理論,認為隨著真實因素決定的投資回報率下降,到一定程度時,經濟必然陷入“資產負債表衰退”,或進入“被追趕階段”。這樣辜朝明的範式就成為我的分析框架的一部分,“資產負債表衰退”和“被追趕的經濟體”就成為我分析框架的必然結果。

二、中國經濟是如何陷入當前的困境的?

(一)2022 年的嚴格封控,壓低了自然利率和自然產出

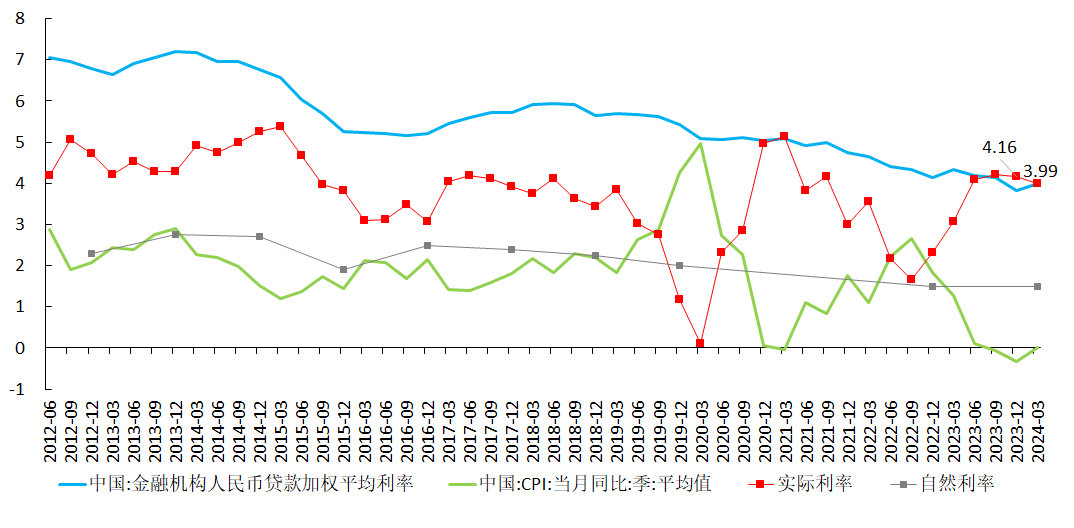

在 2020 年之前,中國自然產出(潛在 GDP)增速大約是 6%。按照孫國峰和 Rees(2021)的估算,2000s 初中國自然利率約為 4%,2019 年底降到約 2%。

在 2020 年一季度,中國經濟短暫地受到疫情的影響。到 2020 年 5 月,疫情就得到了控制,經濟基本恢復正常。此後歐美陷入疫情,經濟活動停擺,供應鏈中斷,對我國商品需求增加,我國出口大幅增長。因此直到 2021 年底,中國經濟增速都還不錯。

但是,2022 年初,歐美經濟逐步正常化,對我國商品的需求下降。同時 Omicron 開始在我國蔓延。面對這一傳染性強、毒性下降的變種,我國沒有及時放鬆封控政策,而是更加嚴格地封控。各地紛紛實施了嚴格的、長期的封控,壓低了 TFP 增速、自然利率和自然產出增速。主要傳導機制包括:

1、遲滯效應(hysteresis effect)導致企業投資開支和研發開支下降。

2、大量人力物力財力投入疫情防控,導致投入生產、研發的要素減少。

3、導致技術進步放緩。

4、疫情防控導致全要素生產率下降。

5、導致居民邊際消費傾向下降。

6、疫情期間勞動人口下降,人口老齡化加快,少子化加重。

7、勞動參與率下降。

這些傳導機制與 2008 年金融危機類似,使 TFP 增速、自然利率、潛在 GDP 增速下了一個臺階。在 2023 年 7 月,我認為中國的自然產出增速已經下降到了 5%左右,自然利率被壓低到了 1.5%甚至以下。

這樣,2022 年以來,經濟陷入“資產負債表衰退”,企業邊際投資傾向、居民邊際消費傾向下降,人口老齡化延續,技術進步繼續放緩,國進民退導致的低效率繼續存在,因此自然產出增速、自然利率還在繼續下降。

(二)嚴格封控和行業整頓政策,推高了自然失業率

2020 年以來,尤其 2022 年以來的疫情、封控政策及遲滯效應還推高了我國的自然失業率,傳導機制如下:

1、疫情封控導致人員流動不暢,資訊不暢,推高摩擦性失業;

2、疫情期間的產業結構變化、技術進步,導致部分人失業;

3、實施了行業整頓政策,包括:

2020 年開始整頓平臺經濟,到 2022 年 4 月 29 日的政治局會議,告一段落。

2021 年開始整頓教育培訓行業,到 2022 年告一段落。

2020 年 8 月央行、銀保監會等機構針對房地產企業提出“三道紅線”指標,限制房企融資,一方面導致大量房企無法融資,瀕臨倒閉,只好於 2022 年 10 月之後又放開房企融資;另一方面,沒有及時放鬆限購限貸,導致房價暴跌,居民資產縮水,資產負債表惡化,一直到 2024 年 5 月 17 日才基本放開。

2023 年開始整頓金融行業。

這些整頓政策中,有的有民粹主義的意味。對房地產調控過頭之後又沒有及時調整。這些整頓政策恰好與疫情重疊,使這些行業運行受到雙重打擊。在行業整體萎縮和人員流動不暢的情況下,這些專業性較強、就業面較窄的失業者很難再就業,推高了結構性失業。

4、企業的理性選擇(往屆生困境)

疫情導致應屆畢業生就業困難,畢業即失業,只能在家啃老,考研或考編。疫情過去之後,他們再找到專業對口工作的難度會成倍增加,因為:【1】企業會懷疑他的能力;【2】他毫無相關工作經驗,只能當應屆生用;同時他又有一定的社會經驗,企業會覺得不如應屆生好管理。這在企業看來是最優的理性選擇,但客觀上導致了結構性失業上升。

5、遲滯效應。

疫情導致短期經濟波動,進而導致勞動力失業,不僅他的工作意願受到打擊,還可能失去工作技能,導致他難以再就業,永久地退出勞動市場。即自然失業率上升了。

自然失業率的上升一直持續到現在,目前很可能還在上升。2023 年 7 月,國家統計局發佈 2023 年 6 月城鎮 16-24 歲青年調查失業率高達 21.3%。2023 年 8 月開始停止發佈該數據,對統計口徑進行調整。2024 年 1 月開始發佈城鎮 16-24 歲青年(不含在校學生)調查失業率,2023 年 12 月是 14.9%,2024 年 5 月是 14.2%。從草根瞭解來看,實際情況肯定更嚴重。

由於上升的是自然失業率,因此很難通過需求擴展降低。當然,需求也很難擴張。

(三)2022 年的嚴格封控,損害了各經濟主體的資產負債表

1、非金融企業主動縮表

2022 年各地長時間大面積封城,紛紛成為經濟孤島,供應鏈中斷,企業現金流受到影響,營收和利潤增速下降,杠杆率上升。雖然 2022 年底已經放棄了動態清零政策,但悲觀預期疊加 PPI 同比轉負,導致企業收入、利潤增速下滑的態勢難以扭轉。企業發現自己的收入、利潤增速在下降,庫存在減值,資產在縮水,但負債卻沒有減少,即資產負債表惡化了。企業被迫收縮資產負債表,歸還貸款、減少投融資,準備過冬。

甚至一些高科技企業都出現裁員、倒閉,這無疑會導致中國科技進步的速度放緩,埋下未來全要素生產率、自然利率、潛在 GDP 增速進一步下降的隱患。

2、居民資產縮水,主動削減消費。

2022 年各地長時間大面積封城,居民收入下降,疫情結束遙遙無期,逐漸形成悲觀預期;疊加房價、股市、基金大跌,居民資產縮水,負債卻沒變,即資產負債表惡化。於是居民主動削減消費,歸還債務,追求負債最小化。

3、政府財政吃緊,有心無力。

2023 年 6 月,我在分析投資和消費為什麼復蘇緩慢時,認為中國經濟在下圖 6 右上方綠色方框那裏。如果沒有強有力的政策配合,單純靠經濟自發地調整、然後復蘇,是一個非常漫長的過程,隨時可能被各種因素打斷,導致復蘇中斷。

總之,從 2022 年開始,中國經濟發生了嚴重的“資產負債表衰退”,同時陷入“腹背受敵階段”。必須儘快採取強力的刺激政策:

1、中央財政主動加杠杆,擴張中央財政,代替地方財政、企業和居民來拉動經濟。

2、把刺激消費作為重點,直接改善居民的財務報表,刺激消費。建議中央財政直接給邊際消費傾向較高、符合特定條件的中低收入家庭發現金、大幅減稅,降低存量房貸的按揭利率。而不是只給消費者購買耐用消費品減免稅收或發放一點補貼,或者發放幾元錢的消費券,這樣毫無意義。

3、直接改善企業的財務報表,扭轉企業的預期。降低一些行業的准入門檻,吸引民營資本進行投資;繼續改善科技企業融資環境等。

4、貨幣政策進行配合,大幅下調 LPR 利率。

然而不幸的是,央行和財政部門抱殘守缺,反應緩慢,導致至今經濟依然在圖 6 右上角的綠色方框那裏。

三、中國經濟在 2022 年陷入“腹背受敵階段”

圖 3 和圖 4 給展示的都是“典型”國家的經濟發展過程。按照辜朝明(2023)的觀點,美國在 1947 年跨越劉易斯拐點,進入“黃金時代”;1970s 跨越“辜朝明拐點”,進入“被追趕階段”,被日本追趕。

日本在 1960s 中期至 1990s 中期處於“黃金時代”,持續了 30 年。1990s 中期之後處於第三階段,被韓國、臺灣省和中國大陸追趕。

韓國和臺灣省在 1985 年越過劉易斯拐點。1985-2005 年處於第二階段“黃金時代”,持續了 20 年。2005 年進入“被追趕階段”,被中國大陸追趕。

辜朝明對這些時間點的劃分,顯然是基於學術研究做出的。例如南亮進(Minami,1968)論證過,日本在大約 1960 年到達了劉易斯拐點。

對於中國,辜朝明(2023,p.105)認為,中國在 2012 年之前處於第一階段,2012 年跨越劉易斯拐點,進入“黃金時代”。認為目前中國依然處於“黃金時代”。

我認為,中國經濟很可能從 2022 年開始已經進入了“被追趕階段”,開始被東南亞國家甚至拉美國家追趕。具體論證見這裏。大體來說:

第一,2022 年,中國的自然利率已經下降到與 1970 年的美國、1990s 中期的日本類似的水準。

第二,中國的投資回報率已經低於潛在競爭對手。

第三,2022 年開始,企業被迫開始加快“出海”。

從 2022 年開始,企業家普遍意識到:

【1】東西方走向對抗的背景下,逆全球化加劇,美歐在東南亞、拉美加快培育供應鏈,來替代中國企業;

【2】國內投資回報率下降嚴重。出海儼然成為很多企業為了自救、生存的必然選擇。中國企業出海,在東南亞、拉美甚至非洲建廠,意味著這些地方的經濟將起飛,實際上,東南亞、印度、非洲很多國家的 GDP 增速已經遠遠超過中國。只要有需求,它們的供應鏈將逐漸完善起來,逐漸替代中國。越南、泰國、老撾、緬甸、印尼、印度等國將成為中國的主要追趕者。

第四,中國從 2022 年開始陷入資產負債表衰退,驅使中國進入“被追趕階段”。

總而言之,2022 年的嚴格封控,一方面導致中國陷入資產負債表衰退,另一方面壓低了中國潛在 GDP 增速和自然利率,導致中國投資回報率大幅下降,使中國在 2022 年已經跨越了“辜朝明拐點”,進入了“被追趕階段”。

中國所處的“被追趕階段”,與當初的美國、日本、韓國等完全不同。主要在於美國、英國、加拿大、澳洲、歐洲、印度等對中國抱有嚴重的敵意,試圖在科技、貿易、供應鏈乃至國際政治、軍事等方面全面擠壓和遏制中國;並且企圖扶持東南亞、印度、墨西哥,打造新的供應鏈來代替中國供應鏈。

即中國面臨的是前有圍堵、後有追兵,腹背受敵的狀況。

因此,我更願意將其稱為“腹背受敵階段”。

四、央行沒有及時大幅降息,導致實際利率居高不下,放大經濟波動

(一)央行錯誤地堅持所謂的“黃金法則”,刻舟求劍

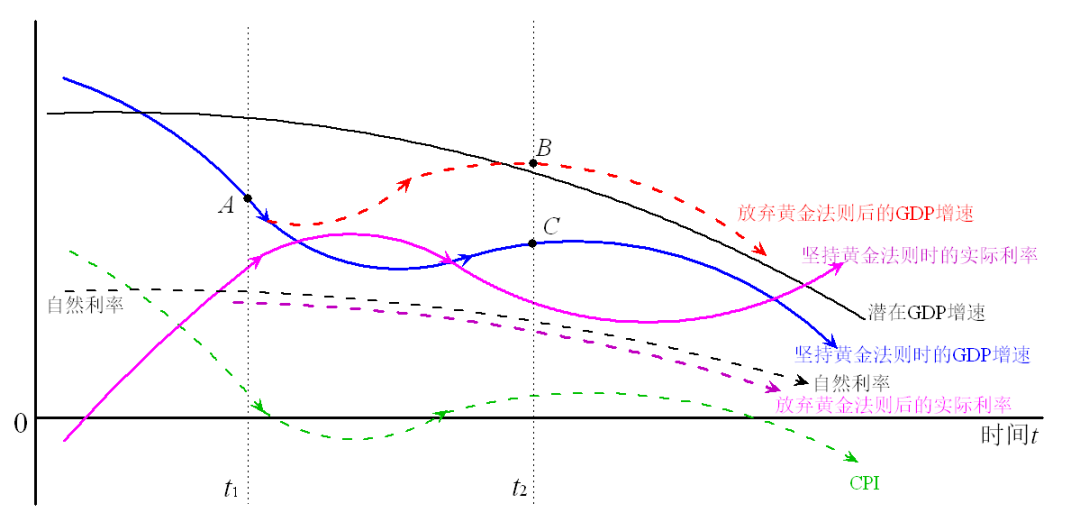

如前所述,2022 年以來的疫情、封控政策和遲滯效應壓低了我國的自然利率和自然產出。在 2019 年底,中國自然產出增速大約是 6%多一點,2022 年下降到了 5%左右;2019 年底,自然利率大約是 2%(孫國峰和 Rees,2021),2022 年很可能已經下降到了 1.5%甚至更低。

2022 年開始,中國經濟已經陷入嚴重的通貨緊縮,實際利率在 4%以上。實際利率高於自然利率,意味著貨幣政策是緊縮的,需要大幅降低名義利率(LPR),把實際利率壓到低於自然利率。

然而,當時央行一直遵循所謂的“黃金法則”,即實際利率與潛在 GDP 增速大體相等。時任央行行長易綱(2021、2023)曾經多次闡述為什麼要遵循“黃金法則”。他認為:

“理論上,自然利率是宏觀經濟總供求達到均衡時的實際利率水準…….中長期看,宏觀意義上的利率水準應與自然利率基本匹配。由於自然利率是一個理論上抽象出來的概念,具體水準較難估算,實踐中一般採用“黃金法則(Golden Rule)”來衡量合理的利率水準,即經濟處於人均消費量最大化的穩態增長軌道時,經通脹調整後的真實利率 r 應與實際經濟增長率 g 相等。

若 r 持續高於 g,會導致社會融資成本高企,企業經營困難,不利於經濟發展。r 低於 g 時往往名義利率也低於名義 GDP 增速,這有利於債務可持續,即債務杠杆率保持穩定或下降,從而給政府一些額外的政策空間……總體上 r 略低於 g 是較為合理的,從經驗數據看,我國大部分時間真實利率都是低於實際經濟增速的,這一實踐可以稱之為留有餘地的最優策略。但 r 也不能持續明顯低於 g,若利率長期過低,會扭曲金融資源配置,帶來過度投資、產能過剩、通貨膨脹、資產價格泡沫、資金空轉等問題,超低利率政策難以長期持續。”

當時央行的利率政策正是遵循他的這一思路。例如 2023 年 5 月 25 日發佈的央行《貨幣政策執行報告》專欄 1 就表達了同樣的思想。一直到 2023 年,易綱(2023)還堅持認為:

“經濟學理論中,一般參考泰勒規則和黃金法則等來衡量合適的利率水準。比較來看,泰勒規則強調短期逆週期調節,黃金法則(Phelps,1961)闡述了一條儲蓄和投資的最優路徑,此時消費也得到了持續滿足,因此效用函數最優化。黃金法則是長期穩態的最優解,給我們的啟示是實際利率應約等於潛在增長率,利率太低或太高都會產生不良後果。黃金法則對貨幣政策短期操作指導意義不大,但對較長時期時間序列驗證是有意義的。黃金法則可以提供一個長期最優增長軌跡的衡量標準。”

2023 年 7 月,我撰文指出“黃金法則”是在一系列假設條件下,用一個非常簡單的模型推導出來的。這些假設條件包括:

【1】 經濟是完全競爭性的;

【2】技術進步是外生的,且完全是勞動擴張型的。

【3】不存在外部性。

【4】生產函數滿足規模報酬不變。

【5】勞動的供給是無彈性的,勞動力總量按照外生的速度 γ 指數增長。

然而這些條件在現實中都是不可能成立的。

【1】我國經濟顯然不是完全競爭性的,國企民企二元結構使民企始終處於弱勢地位;經過 2016 年以來的供給側結構改革,每個行業的集中度都在提高;技術進步不是外生的。

【2】幾乎所有研究我國技術進步的論文都指出,我國技術進步不完全是勞動擴張型的。大多數研究發現,我國的技術進步是偏向勞動擴張型,美國的情況也是類似的。

【3】經濟中不可能不存在外部性;

【4】生產函數當然也不是規模報酬不變的。

【5】勞動供給絕不是無彈性的。尤其是中國在 2012 年已經跨越了“劉易斯轉折區間”,勞動力短缺日益嚴重。

等等。總之,“黃金法則”的前提是不成立的。因此在現實中,“黃金法則”不可能成立。

退一步說,“黃金法則”說的是“實際利率約等於潛在 GDP 增速”。由於 CPI 在不斷變化,因此按照“黃金法則”,應該根據 CPI 調整名義利率,使實際利率保持相對穩定。

2022 年三季度之後,隨著經濟走弱,CPI 下降很快,名義利率下降緩慢,實際利率在快速上升(圖 7 中紅線),已經遠高於自然利率。這意味著貨幣政策其實是收緊的。那麼即使根據“黃金法則”,也應該大幅下調名義利率,把實際利率壓低到 2%以下。

(二)在應該大幅降息時,卻按兵不動,人為放大了經濟波動

但是央行沒有這麼做,而是迂腐地堅持名義利率不變,導致實際利率居高不下。這是一種刻舟求劍的做法,會放大經濟的波動。我當時用下圖 8 來說明這個問題。圖 8 中,潛在 GDP 增速(即自然產出增速,黑色實線)和自然利率(黑色虛線)長期下降,這符合我國當時的實際情況。

在 t1 時刻,經濟處於 A 點,此時 GDP 低於潛在 GDP 增速,存在負的產出缺口,物價低迷(綠色虛線)。這也符合我國 2022 年以來的實際情況。

如果央行堅持黃金法則,不下調名義利率(沒畫出來),或者下調的幅度很小,則實際利率(粉色實線)會不斷攀升,經濟主體不堪重負;於是 GDP 增速沿著藍色實線持續下滑。由於缺乏政策的支持,經濟自發調整非常緩慢,若干個季度之後,到 t2 時刻,經濟處於 C 點。此時依然存在負的產出缺口,CPI 較低,實際利率較高,經濟非常疲軟,經濟主體(企業、居民、政府)處於漫長的痛苦之中,利潤表和資產負債表持續惡化,並且企業和居民對未來預期悲觀,傾向於收縮資產負債表,削減投資和開支,導致經濟持續疲軟。

相反,如果央行放棄黃金法則,決定遵循泰勒規則、或參照自然利率行事,及時下調名義利率(沒畫出來),使實際利率下降沿著粉色虛線前進,等於或略低於自然利率,則經濟主體的融資成本下降,利潤表和資產負債表不再惡化。GDP 增速將沿著紅色虛線前進。若干個季度之後,到 t2 時刻,經濟處於 B 點,大體和潛在 GDP 增速一致。如果能一直維持實際利率和自然利率一致(即央行保持貨幣政策中性立場),則 GDP 增速也可以保持與潛在 GDP 增速一致。

總之,在經濟疲軟、物價低迷階段,如果央行拒絕下調名義利率,就需要居民和企業扛過經濟低迷,痛苦地走完整個經濟週期,再慢慢復蘇。這需要漫長的時間,還會加大經濟的波動,使經濟主體遭受不必要的痛苦(福利損失),與央行福利最大化的初衷背道而馳,並且復蘇過程還可能因為各種因素被打斷(圖 6)。

基於這些分析,我建議央行儘快大幅下調 LPR,至少使實際利率下降到 2%附近。即便這不能刺激消費和投資,也可以營造寬裕的流動性環境,使地方政府、企業、居民能夠以很便宜的利率貸到資金,將其持有的高息負債置換出來,改善資產負債表,延緩資產負債表衰退的速度和勢頭。

2023 年 7 月 25 日,央行行長易人。此後央行《貨幣政策執行報告》中再也沒有出現過關於“黃金法則”的描述。但是一直到 2024 年 2 月 20 日,才下調了 LPR。

2024 年 4 月 30 日中央政治局會議提出:“要靈活運用利率和存款準備金率等政策工具,加大對實體經濟支持力度,降低社會綜合融資成本。”意味著未來會繼續降准降息。我認為這是對之前降息遲緩的矯正。認為未來一年 LPR 應該降低 50-70BP。另外,應該加快深化改革和鼓勵創新,推遲零利率和負利率時代的到來。

(三)慣性思維,跟不上形勢

既然“黃金法則”有那麼明顯的弊端,為什麼央行前行長會堅持這個法則?我認為,這是慣性思維導致的。

經濟處於“黃金時代”和處於“被追趕的階段”,表現是完全不同的。在“黃金時代”,居民收入快速增長,中產階級隊伍快速發展壯大,人人分享到經濟發展的紅利,對未來充滿希望和自信,投資和消費增速強勁,貨幣乘數較高,經濟有發生通貨膨脹的傾向。但在“被追趕階段”,大多數人收入增速下降,消費能力下降,貨幣乘數下降,通貨膨脹問題要小得多。

但是人們(包括經濟學家、央行行長和政府決策者)往往意識不到經濟已經進入了“被追趕階段”,還抱著“黃金時代”的思維慣性,容易把“黃金時代”經濟指標的趨勢簡單外推。辜朝明(2023,p.159-160)認為,儘管所有發達經濟體當前都處於被追趕階段,但無論是經濟學教科書還是這些國家的政策制定者,都無法擺脫“黃金時代”的慣性。

具體到 Phelps(1961)的“黃金法則”來說,他提出“黃金法則”是在 1960s,當時美國正好處在“跨越劉易斯拐點之後的黃金時代”,工人工資不斷上升,投資和消費增長旺盛,技術進步迅速,投資回報率高。因此 Phelps 研究的問題是“什麼樣的儲蓄(資本積累)路徑,能夠使居民的福利最大化?”帶有強烈的時代色彩,完全沒想到若干年後,會出現大規模的資產負債表衰退,導致儲蓄過剩、投資不足的問題。

在中國,從 1978 年開始改革開放到 2022 年,中國從未出現過真正的資產負債表衰退。在 1990s 至 2010 年,地方官員一直在參加 GDP 錦標賽、投資饑渴症。2012 年跨越劉易斯拐點之後,投資、GDP 增速雖然有所回落,但還是比較高的,居民收入和消費也維持了較高增速。在這期間,雖然發生過總需求不足的問題(1998-2001,2008,2018),但都很快被改革或擴張政策熨平了。居民和企業對未來充滿信心,即便是在 2020 年疫情爆發之後亦是如此。

在這種情況下,央行前任行長自然也會對未來抱著樂觀心態,認為 GDP 將趨勢性地維持較高的增速,自己要考慮的是,採取什麼樣的政策,能夠使居民福利最大化。完全沒想到 2022 年之後會突然出現投資回報率大幅下降,借款人消失,資產負債表衰退,過往的政策已經不再適合新的經濟形勢。

事實上,在 2022 年下半年經濟回落的過程中,從政策制定者到市場研究者,幾乎所有人都認為,總需求的回落是暫時的,是疫情封控限制了消費場景,影響了生產活動。只要放開疫情管控,居民就會“報復性消費”,企業就會開足馬力生產,經濟增速會很快恢復的疫情之前。一直到 2023 年 4 月之後,大家才意識到,居民和企業在繼續縮表,消費和投資的恢復是非常弱的,需要漫長的過程。

這種慣性思維也影響到了對實際利率的認識。在“黃金時代”,由於需求旺盛,容易出現通貨膨脹。尤其是,在 2010 年至 2021 年,中國的房價高速增長。央行自然傾向於維持較高的名義利率,以便維持較高的實際利率,這樣一方面可以控制通貨膨脹,另一方面可以控制房價。但是經濟進入“被追趕的階段”後,通貨膨脹不再是個大問題,而是有發生通貨緊縮的傾向,加上發生了資產負債表衰退,此時名義利率僵化就容易導致實際利率飆升,對經濟造成損害。

(四)在應該改善居民和地方政府資產負債表時,卻鼓勵買房,將導致它們資產負債表更加惡化

2021 年以來,房地產庫存積累,價格大幅下跌,大量居民斷供、棄供。房企無法回籠資金,銀行無法收回貸款,面臨金融風險。

5 月 17 日,央行宣佈了刺激房地產的政策:取消購買商品房貸款利率下限;下調個人住房公積金貸款利率 0.25 個百分點;把首套房的首付比例下限從 20%降至 15%,二套房從 30%降至 20%;設立 3000 億保障性住房再貸款,支持地方國有企業以合理價格收購已建成未出售商品房,用作配售型或配租型保障性住房,預計將帶動銀行貸款 5000 億元。保障性住房再貸款期限一年,可展期 4 次,利率 1.75%。發改委則要求:商品房庫存較多城市,政府可以需定購,酌情以合理價格收購部分商品房用作保障性住房。

至此,房地產刺激政策已經是有史以來最寬鬆的了。

在地方政府和居民資產負債表惡化的大背景下,不僅沒有幫它們改善資產負債表,反而推出了這樣的房地產刺激政策,本質上是想讓已經負債累累居民和地方政府繼續加杠杆,增加負債,把房地產商和銀行的杠杆接過來,降低房企和銀行的違約風險。換句話說,決策者在“改善居民和地方政府資產負債表”與“為房企和銀行紓困”之間,選擇了後者。我猜可能是因為前者更遙遠,而後者更緊迫。政策的時間不一致性表現得淋漓盡致。

從長期看,這會導致居民和地方政府的資產負債表進一步惡化,居民消費能力更加萎縮;地方政府負擔將進一步加重,更加無力進行基建投資和民生建設。最終會給未來經濟帶來需求不足的隱患,導致資產負債表衰退更加嚴重。甚至可以說,房地產刺激效果越好,成交量越大,對未來經濟的拖累會越嚴重。

五、財政政策不僅沒有及時強力擴張,反而人為製造緊縮

(一)中央財政在應該儘快大幅加杠杆時瞻前顧後、畏首畏尾

2022 年以來,中國經濟陷入“資產負債表衰退”和“腹背受敵階段”。居民主動削減消費,企業主動削減投資,追求負債最小化;而地方政府由於背負沉重的債務負擔,無力擴張資產負債表。那麼就應該由中央政府來擴張資產負債表、拉動經濟、減緩經濟下行。

用辜朝明(2023)的範式來說,就是企業和居民已經不願意借款,那麼政府應該充當最後的借款人,使信用創造過程能夠持續下去,創造需求。

原則上說,在“資產負債表衰退”和“腹背受敵階段”,貨幣政策的效果遠遠不如財政政策。

因此,2023 年二季度,當發現經濟恢復乏力、居民和企業仍在縮表時,中央財政就應該儘快擴表,主動擴大財政赤字,主動加杠杆。比如可以:

【1】通過重點建設專案拉動投資;設立各類大型產業基金,投資於高端科技專案、“卡脖子”專案,吸引民間資本一起進行投資等。

【2】給企業大幅減稅,直接改善企業的負債表,放水養魚。

【3】給特定家庭發放現金,直接改善家庭的資產負債表,刺激消費。

採取這些措施速度要快,力度要大,才能儘快扭轉經濟主體的悲觀預期,切斷資產負債表衰退的傳導機制。

但是 2023 年開始,中央財政似乎對經濟面對的困難認識不清楚,一直畏首畏尾:

【1】財政支出擴張的力度不夠大。2023 年上半年,各界就不斷呼籲發行特別國債挽救經濟,但遲遲沒有動靜。一直到 2023 年 10 月 25 日(新財政部長上任的第二天)才宣佈發行 1 萬億特別國債。2023 年全年財政支出增速只有 5.38%,比 2022 年還低。財政赤字比 2022 年只上升了 1 個百分點。

【2】不願意直接給特定家庭發現金,似乎擔心這會違背多勞多得、不勞不得的社會主義價值觀。反映了決策者思想僵化、不知變通。

結果只有部分城市(上海、深圳、北京、杭州等)給居民發放消費券,但效果不佳。原因是:① 金額太小,人均只有 2-3 元錢,不可能拉動消費;② 地方政府發放消費券,受益的未必是本地企業,因此地方政府缺乏動力。其實這事最好中央財政來做。

【3】觀念陳舊、抱殘守缺,以為給消費者減免一點稅收(例如減免車輛購置稅),或者給企業一點補貼,就能刺激他們購買耐用消費品或更新機器設備。完全不理解,在資產負債表衰退階段,居民和企業根本就不願意消費和投資,這樣做的效果非常有限。

2023 年 10 月 24 日,新財政部長就職。次日財政部宣佈將在 2023 年四季度增加發行 1 萬億元特別國債,這使 2023 年全國財政赤字由 3.88 萬億元增加到 4.88 萬億元,中央財政赤字由 3.16 萬億元增加到 4.16 萬億元,財政赤字率由 3%提高到 3.8%左右。

2024 年 3 月 5 日《政府工作報告》提出,從 2024 年開始擬連續幾年發行超長期特別國債,專項用於國家重大戰略實施和重點領域安全能力建設,今年先發行 1 萬億元。

但是,我認為這個力度還是遠遠不夠。

(二)國稅部門在應該放水養魚時,卻預徵收過頭稅、倒查稅收,涸澤而漁

在企業和居民全面縮表的當下,原本應該減稅,改善企業和居民的資產負債表,刺激消費和投資。然而稅務部門的做法恰好相反,它們採取了兩個措施:

一是倒查稅收,追繳歷史欠稅。

追繳歷史欠稅是合法的,但時機不對。說小一點,此舉會抽走企業現金,導致企業經營困難,被迫停產甚至裁員,營業收入和經營利潤下降,進一步陷入困境。說大一點,會破壞營商環境,導致失業、居民消費下降、加大通貨緊縮壓力。

二是預征“過頭稅”,即預征未來的稅款。

預征過頭稅對經濟有害無益。即便一開始經濟處於穩態增長路徑,預征過頭稅也會使經濟偏離穩態。並且隨著時間推移,GDP 規模將偏離穩態增長路徑的 GDP 規模越來越遠;應繳納稅款也將偏離穩態增長路徑的應繳納稅款越來越遠。

在經濟高速發展階段,預征過頭稅的負面影響很容易被後續的經濟增長對沖掉,因此對經濟的負面作用不那麼大。

但是現在中國經濟已經進入了“腹背受敵階段”,GDP 增速將長期下降,還將長期面臨通縮壓力,名義 GDP 增速的長期趨勢也將下降,這會導致財政收入將逐年下降。此時再預征過頭稅,會導致經濟增速下降的壓力更大,雪上加霜。只能以後每年都預征過頭稅,否則財政就無法維持。而持續不斷地預征過頭稅,會導致企業和居民更加縮表,經濟增速雪上加霜,財政遲早會崩潰。

這些政策都是緊縮性的,體現了稅務部門缺乏大局觀,涸澤而漁,飲鴆止渴。

(三)地方政府在應該休養生息時,卻殺雞取卵

地方政府的支出普遍存在嚴重的剛性。2022 年以來,隨著經濟下滑、財政收入下降,地方政府為了增加收入,普遍採取了如下措施:

一是削減對公用事業(水電煤氣、公共交通)的補貼,推動公用事業漲價)。

這會導致居民:

【1】削減消費;

【2】居民擔心公用事業開支未來會進一步上升,因此會提前增加儲蓄,導致消費下降得更多。

【3】居民原本就對經濟前景和收入前景不樂觀。當政府削減補貼時,居民會把這當作經濟進一步惡化的信號,因此會增加儲蓄,以防未來經濟下滑、自己失業。從而導致消費下降得更多。

結果,消費下降的金額將遠遠超過政府節約的補貼金額,可能達到政府節約的補貼金額的數倍。即便政府通過其他管道(例如政府消費或投資),把節約下來的這部分補貼花出去,對經濟的淨影響也一定是緊縮性的。

公用事業價格上升本身會推高 CPI 和 PPI。有些愚蠢的宏觀分析師對此歡呼雀躍,認為這有助於經濟走出通縮,卻沒注意到它會抑制消費,壓低 CPI 和 PPI,最終導致更嚴重的通貨緊縮。

如果每個地方政府都提高公用事業價格,對整個經濟將是災難性的,它本質上是“以民為壑”,使居民的資產負債表更加惡化,消費意願和消費能力更低。長期看,導致當地消費不振,經濟增長乏力,最後政府的資產負債表也無法修復。

二是提高行政處罰力度,增加罰沒款收入。

在一些城市,罰沒款收入已經占到當地財政收入的 40%以上。它對經濟的影響與提高公用事業價格是類似的,並且更加惡劣,因為它不僅迫使居民和企業進一步縮表,還會嚴重破壞當地的營商環境。

目前中央正在醞釀對消費稅進行改革,將其從全歸中央,改為央地分成,使地方增幅能增加一個收入來源。問題在於,從國稅預征過頭稅、倒查稅收,地方增加罰沒款收入來看,國稅和地方都缺乏遠見和大局觀。在這種情況下,簡單地進行央地分成,並不能解決他們涸澤而漁、殺雞取卵的做法。

需要指出的是,在經濟衰退時期加稅這種蠢事,日本政府也幹過。1990 年日本泡沫破裂,1995 年陷入“被追趕階段”。1997 年,IMF 和 OECD 向日本政府施壓,要求日本削減財政赤字。於是日本政府於 1997 年 4 月開始實施 15 萬億日元(占日本 GDP 的 3%)的財政緊縮計畫(加稅、縮減開支),結果導致日本經濟雪上加霜,GDP 連續 5 個季度下降。一些成功熬過之前 7 年衰退的銀行開始紛紛倒閉。2001 年、2009 年日本政府又兩度犯了類似的錯誤。

中國政府應該摸著日本的屍體前進,而不是重蹈覆轍。

六、“腹背受敵階段”的中國經濟有哪些特點?

在“腹背受敵階段”,經濟將呈現出如下的特點:

(一)潛在 GDP 增速將長期下降

目前中國潛在 GDP 增速大約是 5%。未來在自然利率下降的同時,潛在 GDP 增速也將逐年下降。現實中的 GDP 同比將隨之下降,20 年後可能下降到 1-2%。

值得注意的是,如果把全國看做一家公司,那麼 GDP 相當於營業收入,而不是利潤。這家公司的效率特別低,2023 年 GDP 同比 5.2%,對應規模以上工業企業利潤同比只有-2.3%,股市處於熊市。如果不能儘快提高 TFP,那麼未來當中國 GDP 增速降低到只有 1-2%時,企業利潤增速可想而知。

(二)M1、M2、社會融資規模、信貸餘額存量同比處於低位

2024 年 4 月,M1、M2、社融、信貸餘額同比增速都創出歷史最低,引起了廣泛的討論。在我看來,這是經濟陷入“腹背受敵階段”必然出現的現象。

在“黃金時代”,經濟增長強勁,居民收入上升,甚至一些低學歷、缺乏技能的人也很容易找到工作,人們對未來預期非常樂觀,邊際投資傾向和邊際消費傾向較高,投資和消費增速都比較強勁。對貸款需求旺盛,很容易推高貨幣乘數,貨幣政策非常有效,容易出現通貨膨脹。M1、M2、社融、信貸餘額同比增速無疑將比較高。

但是隨著經濟陷入“被追趕階段”,國內要素成本上升,投資回報率下降。由於缺乏有利可圖的投資機會,企業的融資意願和投資傾向下降,儲蓄率上升,導致消費增速下降,失業率上升,居民收入增速下降,甚至負增長,貧富差距擴大。由於經濟缺乏活力,因此 M1 同比將處於較低水準。

企業和居民的融資意願大幅下降,導致貨幣乘數將下降,貨幣流通速度放緩,貨幣創造機制不那麼順暢,M2 同比、信貸餘額同比增速都將下降到較低的水準。

金融部門向實體部門融出的資金量下降,即社會融資規模的存量同比將下降到較低的水準。

2024 年 5 月 10 日,央行發佈了一季度《貨幣政策執行報告》,其中專欄 1《信貸增長與經濟高質量發展的關係》指出,隨著經濟轉型升級和高質量發展,我國信貸增長與經濟增長的關係趨於弱化。信貸增速下降至個位數,並不意味著金融支持實體經濟力度減弱。主要原因是:【1】隨著經濟結構調整升級,房地產式微,地方債務風險防控加強,重化工業占比下降,對信貸的需求下降了。【2】隨著信貸存量規模增長,信貸投放的邊際效果遞減。過度投放信貸會導致資金空轉。【3】直接融資占比在上升。

這三點是有道理的。長期看,這三點都將繼續存在,導致貨幣供給指標都將繼續處於低位。未來很低的 M1,7%甚至更低的 M2,8%甚至更低的社融同比,9%甚至更低的信貸餘額同比將成為常態。

(三)特別容易發生“資產負債表衰退”

“資產負債表衰退”可能發生在經濟進入“腹背受敵階段”之前,也可能發生之後。但是在“腹背受敵階段”,特別容易發生“資產負債表衰退”,並且會反復發生。

這是因為,“腹背受敵階段”的本質,就是真實因素導致本國實體部門投資的邊際回報率下降,當下降到一定程度(圖 3 中 H 點),低於後進國家時,本國企業為了盈利,只好出海投資,利用外國的低要素成本,賺取更高的投資回報。從而導致本國消費、投資、就業、經濟增速全面下降。當企業在本國投資普遍無利可圖時,它們就會主動縮表,削減投資,導致更多的失業;導致居民主動縮表,削減消費,即導致資產負債表衰退。

(四)將長期存在通貨緊縮的壓力,且很難逆轉

在“腹背受敵階段”,由於本國缺乏有利可圖的投資機會,企業的融資意願和投資傾向下降,儲蓄率上升,導致消費增速下降,失業率上升,居民收入增速下降,甚至負增長。顯而易見,此時經濟容易發生通貨緊縮。

2022 年以來,我國一直存在較大的通貨緊縮壓力。如果通縮壓力來自短期的需求下滑(像 2008 年那樣),那麼隨著需求快速恢復,通縮壓力就會消失。但是 2022 年以來的通縮壓力,根源是真實因素變化導致自然利率下降,這是個長期趨勢,很難逆轉,因此它帶來的總需求萎縮、通縮壓力加大也是難以逆轉的,將長期存在。地方政府和稅務部門不合時宜的政策又加重了通縮的壓力。

另外,目前我國製造業產能占全球的大約 30%,其中大約 15%供應國外(出口),15%供應國內。當外需走弱時,如果內需能走強,消化多餘的供給,則可以化解通貨緊縮壓力。問題在於,我國進入“腹背受敵階段”後,一方面國內消費和投資需求增速下降;另一方面,出口將受到歐美日的圍堵(提高關稅、限制進口),東南亞、南亞、墨西哥等競爭對手的追趕。這樣內外需雙雙受到擠壓,很容易造成產能過剩,加大通貨緊縮壓力。

(五)無法再採用行政措施去產能

那麼,有沒有可能再像 2016-2017 年一樣,再搞一次行政去產能,用行政手段強迫(比如)環保不達標的中小企業退出行業,人為造成供給端產能收縮,使產品價格上漲,從而使經濟擺脫通貨緊縮,改善存活下來的企業的現金流和利潤表?

我認為不會,也不應該。理由是:

第一,當前的經濟環境與 2016-2017 年完全不同。

在 2016-2017 年,經濟增速和企業盈利增速還比較高。當時迫使一些企業退出市場,讓留存的企業改善處境,對整個經濟影響不大。而現在整個經濟狀況很差,GDP 增速下降,企業利潤增速下降,在這種情況下再強迫一批企業退出,會造成嚴重的失業。

第二,目前的產能過剩與 2012-2015 年的產能過剩不同。

2012-2015 年的產能過剩是此前十幾年投資導向型發展模式造成的,主要集中在傳統週期性行業(鋼鐵、煤炭、有色、化工、建材等)。其中很多產能確實比較落後,不能適應市場的要求,理應淘汰掉。2016-2018 年供給側改革後,升級改造或新建了產能。現在的“產能過剩”是 2022 年以來 GDP 增速下滑過快、需求不足導致的,而不是說產能已經太舊,不能適應市場需要了。如果去產能,把總供給曲線向左移動,會造成 GDP 增速進一步下降,那些競爭力弱、抗風險能力差的中小企業雪上加霜。而中小企業是吸納就業的主力,如果中小企業大面積倒閉,勢必危及社會穩定。

第三,通過行政手段去產能,被去掉的往往是民營企業,會進一步造成國進民退,降低 TFP,導致投資邊際回報率更低。

第四,頻繁地用行政手段去產能會導致製造業空心化。

在“腹背受敵的階段”,投資、消費疲軟將長期存在。假如一出現產能“相對過剩”和通縮壓力,就通過行政手段去產能,那麼長遠來看,需要不斷地去產能,最終加劇製造業空心化。在美國主導與中國經濟脫鉤、試圖擺脫中國供應鏈的當下,製造業空心化無異於自殺。

(六)不宜再拿庫存週期分析經濟,期盼新週期啟動

2023 年 9 月,國家統計局發佈的工業企業經濟效益指標中,產成品庫存名義同比出現小幅反彈。不少金融機構的宏觀分析師歡欣雀躍,認為新庫存週期即將啟動,上升階段會持續 3-4 個季度,帶來股市大幅上漲。

這個觀點顯然是錯誤的。我當時撰寫了幾篇文章,來反駁這種觀點,論證工業去庫存過程並未結束,補庫存遙遙無期(點擊 1、2)。事實證明我的分析是正確的。

另外,我從 2012 年開始,就反對拿理想化的庫存週期模型硬套中國經濟現實、認為週期的四個階段會像春夏秋冬一樣按順序依次到來,每個階段一定會按部就班地持續 3-4 個季度。

實際上,在 2012-2015 年的產能過剩、需求增速下滑時期,政府的穩增長政策扭曲了庫存週期,導致去庫存過程被拉長。庫存週期的每個階段都很短,幅度變小了。如果過剩產能如果不能及時退出,會持續抑制企業的利潤率和利潤增速,導致利潤率和利潤增速持續低位波動。這是 2016 年開啟供給側改革、去產能的邏輯基礎。

隨著目前中國經濟陷入“腹背受敵階段”,需求增速將逐年走弱。總需求即便有反彈,也是非常弱的,造成的庫存週期將非常弱。並且不能再簡單通過去產能來挽救 PPI。在這種情況下,再試圖分析庫存週期、根據庫存週期來判斷行業的運行、拿美林時鐘來做資產配置,必然不會什麼效果。

(七)資金空轉將成為常態

2022 年以來,我國再度出現資金空轉,引起了監管部門的關注。

2023 年 8 月 4 日上午,國家發改委、財政部、央行、國稅總局聯合召開新聞發佈會,央行貨幣政策司司長鄒瀾在回答記者提問時說:“(要)既根據經濟金融形勢和宏觀調控需要,適時適度做好逆週期調節,又要兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”

2023 年 11 月 22 日,中國人大網發佈《對金融工作情況報告的意見和建議》,其中提到:“近期,我國 M2 增幅高,M1 增幅低,兩者不相匹配,原因之一在於貨幣資金在銀行間空轉,或在銀行與大企業之間輪流轉,面向中小企業的信貸資金管道不暢。”

2024 年 3 月 5 日的《政府工作報告》指出要:“加強總量和結構雙重調節,盤活存量、提升效能,加大對重大戰略、重點領域和薄弱環節的支持力度。促進社會綜合融資成本穩中有降。暢通貨幣政策傳導機制,避免資金沉澱空轉。”

這些都表明中央在試圖防範資金空轉。

問題在於,本輪資金空轉的根源,是自然利率(投資回報率)下降,即出現了“資產荒”,實體企業不願意投資,居民不願意消費,大量資金無處可以投資,於是流向金融機構,被加杠杆投資於長端債券。未來隨著自然利率的繼續下降,這種情況將繼續存在。

央行要想杜絕資金空轉,只有兩個辦法:

一是收緊貨幣,回籠流動性。這顯然會造成經濟增速下降,央行肯定不願意這麼做。

二是把結構性貨幣政策做到極致,嚴格控制從銀行體系流出的資金的流向。這樣做的成本極高。

因此這兩點都無法採取。

總之,在“腹背受敵階段”,央行必須保持流動性寬裕局面,這樣必然有一部分資金處於空轉狀態,無法完全杜絕。這是我一直看好長債的理由之一。

(八)財政赤字將逐步走高,需要政府解放思想,敢於提高赤字率

經濟進入“腹背受敵階段”之後,貨幣政策效果逐漸下降,財政政策效果更好。這意味著財政政策將成為穩定經濟的主力,貨幣政策只要保持寬鬆局面,做好配合即可。

財政擴展,意味著財政赤字擴大。這就需要政府徹底轉變思路、解放思想,敢於提高財政赤字率。

依然以日本為例。1990 年日本陷入衰退之後,日本政府開始擴張財政赤字,穩定經濟。但是:

“正統財政鷹派主導了日本媒體和學術界,試圖給財政刺激設置障礙,表示巨額財政赤字將很快導致利率飆升和財政危機。一旦經濟出現復蘇跡象,鷹派就會給政客施壓,(要求)削減刺激措施,從而引發新一輪經濟衰退。由此產生的時斷時續的財政刺激,並沒有提升公眾對政府處理經濟方式的信心……..”(辜朝明,2023,p.069)。一直到 1997 年 IMF 和 OECD 給日本施壓,要求削減財政赤字,導致日本衰退加重。

這就是為什麼我在前文說,每年發行 1 萬億特種國債遠遠不夠。財政政策應該是:只要經濟沒有好轉,就繼續擴大財政赤字。而不是提前設置嚴格的赤字率限制,捆住自己的手腳,不敢突破。

(九)長期看,國債收益率將持續下降到 0 或負值

自然利率下降導致全社會面臨“資產荒”,上市公司 ROE 下降,股市缺乏系統性的投資機會。金融機構把大量資金投向債券市場,導致 2023 年下半年以來,長期國債利率一直在下降。

長期看,如果不能通過體制改革釋放制度紅利,如果不能抓住新一輪科技革命提升各行業投資回報率,那麼隨著人口老齡化的加重,自然利率將持續下降。最終將像美國和日本一樣,自然利率下降到 0 附近甚至負值,自然產出(潛在 GDP)增速也下降到很低的水準。現實中的 GDP 增速將逐年下降,十幾年後下降到 1-2%。

因此長期來看,國債收益率也將下降到 0,甚至下降為負值。因此我從 2023 年下半年以來,一直看好降息,看好長債的投資機會,認為只要有調整,就是買入機會。

在 2021 年夏天,我還認為中國自然利率降低到 0,將是 20-30 年後的事情。現在看,這一天離我們越來越近了。

央行對超長期的收益率下行比較警惕。2024 年 4 月 23 日,央行有關部門負責人接受《金融時報》記者採訪時表示:

“理論上,固定利率的長期限債券久期長,對利率波動比較敏感,投資者需要高度重視利率風險。對於交易型投資者,通過加大杠杆、拉長久期,在短期價格大幅上行中可以獲得更多收益,但也容易加劇市場波動,需要承擔價格大幅下行出現的損失。對於銀行、保險等配置型投資者,如果將大量資金鎖定在收益率過低的長久期債券資產上,若遇到負債端成本顯著上升,會面臨收不抵支的被動局面。”

並以 2023 年 3 月美國矽谷銀行倒閉事件來提醒投資者注意控制風險。

2024 年 7 月 1 日,央行入市,借入國債賣出,導致國債價格大跌。2024 年 7 月 2 日、3 日,債券價格上漲,10 年期國債完全收復失地,30 年期收復部分。央行可以借此鍛煉操控收益率曲線的能力,但是扭轉不了長期的下降趨勢。

(十)央行將被迫進入市場交易國債,實施財政赤字貨幣化,必要時採取 QE

2024 年 4 月 23 日,央行有關部門負責人接受《金融時報》記者採訪時,還表示:

“央行在二級市場開展國債買賣,可以作為一種流動性管理方式和貨幣政策工具儲備……一些發達經濟體央行在常規貨幣政策工具用盡情況下,被迫大規模單向買入國債來實現貨幣政策目標,而我國堅持實施正常的貨幣政策,人民銀行買賣國債與這些央行的量化寬鬆(QE)操作是截然不同的。”

確實,現在我國自然利率為正,實體經濟的投資回報率為正,因此還可以“堅持實施正常的貨幣政策”,因此央行買賣國債與西方的 QE 截然不同。但長遠看,隨著自然利率、自然產出增速、投資回報率繼續逐步下降,遲早有一天,將像歐美日一樣,自然利率接近 0 或變為負值。屆時將不得不經常性地採用 QE 操作。

為了推遲這一天的到來,一方面,決策者必須竭盡所能地深化改革、刺激創新,提高經濟的投資回報率。另一方面,央行應該儘快入市,直接進行國債交易,這樣:

一是可以比較靈活地調控收益率曲線。

二是長期看,可以配合財政,為財政赤字融資。雖然我個人很厭惡赤字貨幣化,但這是不得不做出的選擇。

三是為未來搞 QE 積累經驗。

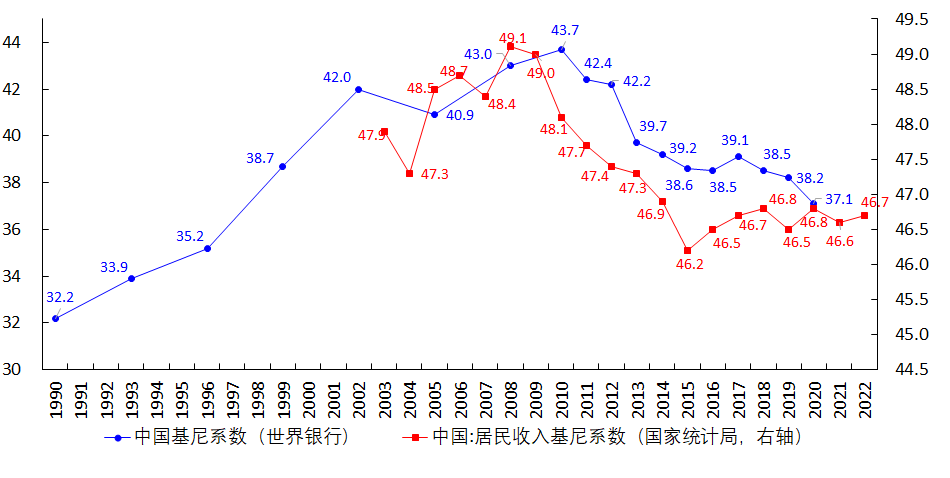

(十一)貧富差距將擴大,基尼係數將上升

如前所述,從理論上來說,在經濟到達“劉易斯拐點”之前,貧富差距會擴大;在跨越“劉易斯拐點”、進入“黃金時代”之後,貧富差距會縮小;在跨越“辜朝明拐點”,進入“腹背受敵階段”之後,貧富差距會再度擴大。這種情況在美國、法國、德國、印度、泰國等都已經得到印證。

從中國的數據看,從 1990s 到 2010s,隨著 GDP 高速增長,一部分人先富了起來,貧富差距擴大,基尼係數迅速上升到 40 以上。在 2010 年前後,基尼係數觸頂。此後隨著產業結構升級,從東部向中西部轉移,“先富”開始帶動“後富”,居民收入普遍快速增長,分享了經濟增長的紅利,基尼係數開始下降。

隨著經濟進入“腹背受敵階段”,經濟增速下行,總需求增速下行,居民收入增速下降,甚至負增長。只有那些具有先進技術的人,或者具有較強學習能力、能夠適應新形勢的人,才能找到工作。那些工作崗位很容易被轉移到國外的人,則將很容易失業,生活陷入困頓。貧富差距將擴大,基尼係數將上升。這顯然會造成社會不穩定。

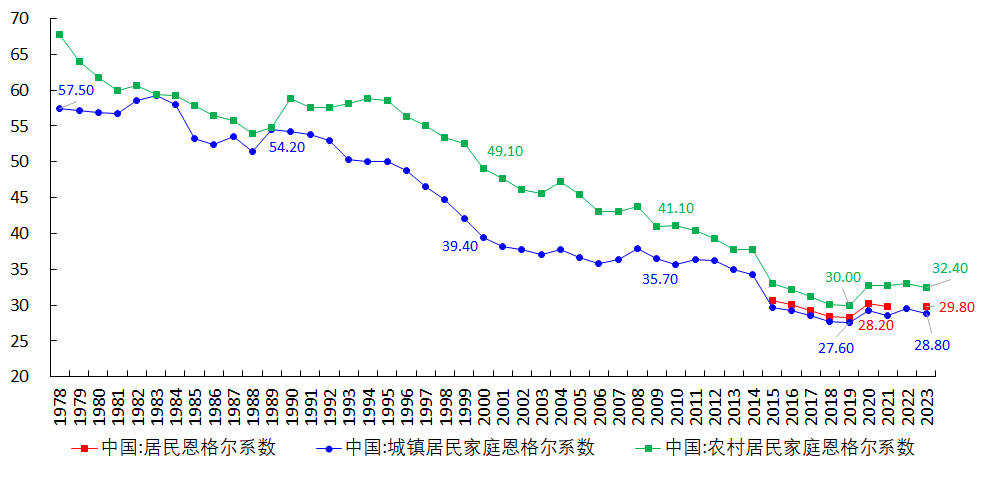

(十二)恩格爾係數將上升,居民將花費收入的更大比例購買食品

恩格爾定律是說:一個家庭的收入越低,用於購買食物的開支占家庭收入的比例就越大,用於教育、文化娛樂、醫藥衛生方面的開支占比越低。

1978 年以來,我國恩格爾係數趨勢下行,這是一個經濟體在城鎮化/工業化進程中的典型表現。

但是,我注意到,2020 年以來:

1、中國居民的消費支出增速在下行,原因是:【1】疫情導致消費場景缺失;【2】居民家庭主動收縮資產負債表,縮減消費開支。

2、食品支出存在剛性。

這導致 2020 年-2023 年恩格爾係數明顯反彈。

隨著經濟進入“腹背受敵階段”,總需求增速下行,居民收入增速下降,甚至負增長。那些工作崗位很容易被轉移到國外的人,將很容易失業,生活陷入困頓。從邏輯上說:

1、居民將削減消費開支,優先保證在生活必需品(例如食品、居住、公用事業、醫療保健等)方面的開支,削減在奢侈品和可選消費品(例如衣著、文化娛樂服務等)方面的開支。這會導致恩格爾係數上升。

2、隨著收入增速進一步下降,在發生嚴重的經濟衰退時,在必需品中,居民也將降低要求,例如降低對食品的要求,不再追求“吃得好”,減少採購“高端食品”、“可選食品”;而以“吃得飽”為目的,只採購滿足生活基本需要的食品。這將導致居民在食品上的開支減少。但由於此時收入和消費開支也減少了,因此恩格爾係數應該還是上升的。

3、極端情況下,隨著經濟越來越差,居民的儲蓄被逐漸消耗,居民也將開始削減在生活必需品方面的開支,進一步降低對必需品“質”的要求,維持基本的數量要求。甚至對“量”的要求也降低。

總之,我認為,中國恩格爾係數的下降趨勢已經結束了,很難再繼續下降。隨著經濟增速長期下行,恩格爾係數將上升。

對日本數據的分析發現,1996 年之後,東京都的恩格爾係數橫盤震盪,緩慢上升(圖形見這裏),趨勢上符合我對“被追趕的經濟體”恩格爾係數的判斷。在消費結構上,2002 年至 2023 年,東京都家庭:

1、在食品、教育、醫療保健、傢俱家務用品方面的支出,在消費支出中的占比上升。

2、在文化娛樂、住房、服裝和鞋類、其他方面的支出占比下降。

3、燃料水電及照明、交通通信等方面的支出,在消費支出中的占比大體持平。

這種變化與 2020 年以來中國居民消費結構的變化大體類似,都是在保證基本生活需求的同時,削減了“可選消費品”。明白這一點,在股市上進行行業配置時,可以避開那些沒有前途的行業,具體見這裏。

(十三)人口出生率將持續維持低位

人口出生率取決於居民的財富存量、預期收入水準、育兒成本等。近年來,疫情、收入增速下降、育兒成本上升,共同導致出生率下降。

在“腹背受敵階段”,收入增速將進一步下降,生活壓力將增大,這必將導致生育意願進一步下降,出生率繼續維持低位。由於死亡率是比較穩定的,因此最終的結果是人口總量將逐年下降。

依靠發放補貼、延長產假等方式是不可能扭轉生育率的頹勢的,因為補貼和假期給居民帶來的效用有限,遠遠無法對沖收入增速下降、育兒成本等因素給居民帶來的痛苦。

順便說一句,比人口總量下降更可怕的是,人口結構的惡化。全國,尤其是西北、西南某些省份漢族占比在不斷下降,兒童、新生兒中漢族占比的下降觸目驚心。未來必將嚴重危及國家穩定。

(十四)民粹主義和極端民族主義將沉渣泛起,同流合污

國務院前副總理劉鶴(2013)在總結國外金融危機爆發後的社會思潮時說:

“危機爆發後,決策者總是面臨民粹主義、民族主義和經濟問題政治意識形態化的三大挑戰,市場力量不斷挑戰令人難以信服的政府政策,這使得危機形勢更為糟糕。”(劉鶴,2013,p.11)

我認為,用來分析中國的未來,也是恰如其分的。

在中國,民族主義和民粹主義都有廣泛的社會基礎。1978 年以來中國經濟的高速發展掩蓋了很多社會矛盾。隨著經濟進入“腹背受敵階段”,那些缺乏學習能力的人,將無法適應產業的變遷和時代的衝擊,將陷入失業,收入水準下降,生活陷入困頓。他們的認知能力有限,對時代的這種衝擊感到迷惑不解,無法理解自己為什麼會陷入這般境地。

此時一些自媒體會開始宣揚民粹主義、非理性極端民族主義,散播謠言,鼓吹各種謬論,例如經濟出現問題、平民生活陷入困境是因為政府漠視底層民眾的利益,是因為權貴們壟斷了權利,是因為不公平的分配制度,是因為技術進步(例如電子商務衝擊實體門店),是因為精英階層故意掠奪底層民眾,是因為資本家的陰謀操縱,是因為外國勢力的滲透,是因為全球化搶奪了自己的就業機會,等等。

缺乏學習能力、認知能力的人,當然也缺乏辨別能力,更容易被這些謬論蠱惑,成為民粹主義、非理性民族主義忠實的信徒。民粹主義和極端民族主義同流合污,將危機社會穩定。

“在公共政策空間被擠壓得很小的情況下,發達國家政府所採取的民粹主義政策通常是危機的推手。技術變革和分配差距擴大造成的心理壓力,往往會引起社會公眾的不滿,在執政期內無力改變現狀和選票政治的推動下,政府傾向於更多地採取民粹主義的政策宣示安撫民心。”(劉鶴,2013,p.10)。我國政府也應避免採取民粹主義政策,避免用政策來取悅和討好民粹主義者。

(十五)自殺、詐騙等各類犯罪會增加

經濟進入“被追趕階段”或“腹背受敵階段”之後,由於居民收入增速下降,失業率上升,因此自殺率會快速上升,這已經被日本、韓國、美國的數據證明(點擊查看數據)。

我還注意到,自殺率的上升通常不是從經濟惡化之初就開始的,而是經濟惡化幾年之後才快速上升的。

我猜想原因是:

經濟從“黃金時代”突然陷入“腹背受敵階段”時,絕大多數人不相信經濟會一蹶不振,他們保留著“黃金時代”的美好記憶,以為經濟只是暫時不佳。自己靠著積蓄挺一挺,熬幾年,經濟還會好轉;或者自己更努力一點,多打一份工,就能對沖收入的下降。

然而,“腹背受敵階段”的根源是真實因素導致的投資回報率下行,在這種歷史大趨勢面前,個人的努力不值一提。在經濟惡化之後的幾年,他們會發現,自己無論如何努力,也難以改變處境。經過一連串的打擊後,他們徹底失去了信心,萬念俱灰,選擇自殺。而一個人的自殺會有強烈的“示範效應”,鼓勵周圍有同樣想法但一直未實施的人步其後塵。

如前所述,我判斷中國經濟是在 2022 年陷入“腹背受敵階段”的。從 2024 年開始,觀察到自殺現象明顯增多。我預期:

【1】未來幾年我國自殺率會繼續上升;

【2】中囯自殺死亡者將與日韓類似,以男性為主,男性將占到 70%左右。

另外,隨著失業增加,居民會寄希望從彩票上獲得補償,彩票銷售額獎增加。也有的居民會走出國門,到海外去尋找投資機會。

但是,當居民從合法管道不能獲得收入時,就會尋求從非法管道獲取收入,因此各類犯罪會增加:

【1】失足婦女將增多,價格將下降;

【2】詐騙案件將增多。這是因為與盜竊和強勁相比,詐騙成本低、風險小、收益大;

【3】盜竊、搶劫案件將增多;

【4】貧富差距增大的大背景下,有人會把個人的困境歸咎於社會,毫無理由地當街砍人、駕車撞人、去幼稚園和小學砍小孩、仇殺等惡性案件將增多。

總之,歲月將不再靜好。

七、資本市場:股市長期缺乏系統性機會,長期看好債券市場

(一)TFP 和自然利率壓制中國股市

現在把圖 1 的分析框架拓展到資本市場。

邏輯鏈 9:上市公司的 EPS 增速、市場環境、投資者風險偏好一起決定上市公司的估值。

邏輯鏈 10:上市公司的 EPS 增速和估值,一起決定了股票價格。

邏輯鏈 11:上市公司股價,與上市公司的行業分佈、投資者結構、交易制度和監管制度等因素一起,決定了大盤指數。其中上市公司的行業分佈歸根結底取決於經濟結構。

結合邏輯鏈 1-8,即真實因素決定 TFP、自然利率和自然產出,並通過影響實體經濟,最終決定了企業的 EPS、ROE、估值,最終決定了股票價格。

對日本、韓國、臺灣省、美國等的數據和股市進行分析發現,這些經濟體歷史上出現的長期牛市,都與較高的 TFP 增速有關。當 TFP 增速下降時,相應地出現熊市(具體見這裏)。

在 2001-2007 年,中國 TFP 增速較高,2008 年之後大幅下降。

具體來說,在中國經濟起飛階段,1983-1987、1991-1997、2001-2007 年,TFP 增速遠低於加拿大、法國、德國、西班牙、義大利、臺灣省、日本、以色列、馬來西亞等經濟體 1955-1980 年的水準。原因是:

【1】行業、地區發展不平衡。

【2】國企和政府干預扭曲了資源配置,降低了效率。

【3】增長方式有問題。增長更多地依賴要素投入,而不是技術進步。

【4】人口老齡化。

2008 年之後中國的 TFP 增速持續較低。原因是:

【1】人口老齡化。

【2】國企、民企二元融資結構、僵屍企業、政府干預等扭曲了資源配置。

【3】我國經濟規模已經很大,一般的技術進步給整個經濟帶來的 TFP 增速有限。除非有劃時代的技術進步,提高經濟中大多數行業的 TFP 增速,才能提高整個中國經濟的 TFP 增速。

【4】中國企業更習慣於模仿而不是創新。

對 1995 年之後 A 股的表現進行分析,發現中國 TFP 增速能在一定程度上解釋上證指數乃至整個 A 股的整體漲跌。TFP 增速較低,限制了實體部門投資回報率的水準,導致上證指數長期難以擺脫 3000 點。即便因為某種原因(比如 2005-2007 年庫存週期向上波動、2014 年底-2015H1 大放水)而短期上漲,最終還是會跌回 3000 點。在這樣的經濟結構下,必然有這樣的股市。

中國自然利率的持續下降,也壓制了上市公司的 ROE。圖 12 中,2004-2019 年上證 A 股的 ROE 與自然利率的相關係數是 0.70,全部 A 股的 ROE 與自然利率的相關係數高達 0.75。前文指出,2022 年疫情封控進一步壓低了中國的自然利率和 TFP,導致 ROE 進一步下降,是 2022 年初以來股市持續熊市的根源。

(二)其他原因

除了 TFP 增速和自然利率下降壓制 ROE 外,還有幾個因素導致 A 股(包括創業板)難以持續走牛:

一是產業化的效率太高,過於內卷,壓低了 ROE,縮短了產品的生命週期

中國企業產業化的效率太高:【1】喜歡在新技術新產品出現後一窩蜂地湧入,大規模投資,壓低利潤率和 ROE,迅速導致產能過剩。以新能源為例,在短短幾年內全國到處都是光伏、風電、鋰電池、新能源汽車企業,導致業績在短期內暴增,然後產能過剩,大家一起虧錢。【2】迅速將產品在市場上鋪開,滲透率迅速提高。原本可能需要 10 年做完的市場推廣,可能三年就做完了。例如光伏、風電、新能源汽車龍頭,在政策的推動下,迅速推向市場,提高滲透率。

反映在股價上,就是短期內給予 80 倍甚至上百倍的估值,股價暴漲;隨後隨著滲透率迅速提高到 30%、50%,預期未來業績增速將下降,股價暴跌。原本可能持續 10 年甚至更久的慢牛,在 2-3 年內就漲完了,然後就是暴跌。

二是投資者行為。

因為上一點原因,導致投資者不敢長期持有科技股(擔心坐過山車),更喜歡做趨勢投資,而不是長期持有。這導致:

【1】當熱點行業和公司出現時,他們會一窩蜂地湧入,導致股價短期內暴漲;然後一窩蜂地賣出,導致股價暴跌。

【2】在科技股上漲時寄予厚望,賦予極高的 PE、PB 或 PS;在下跌時又超跌。

三是指數的權重有問題。

截止 2023 年 11 月底,NASDAQ 指數、韓國綜合指數、臺灣加權指數中,資訊技術的權重遠高於 A 股。A 股創業板指中資訊技術占比 19.91%,創業板綜指是 30.3%,上證指數中只有 12.04%。相比之下,NASDAQ 中資訊技術的權重是 61.51%,臺灣加權指數中資訊技術權重是 59.3%,韓國綜合指數中是 39.5%。

上證指數、萬得全 A 中金融、工業、週期類權重太高,確實能反映中國 TFP 低增速的客觀情況。這樣一來,上證指數難以長期脫離 3000 點才是正常的,如果它持續上漲,反而是匪夷所思的,因為違背了經濟規律。

(三)“腹背受敵階段”,A 股市場將長期缺乏好的投資機會

隨著中國經濟進入“腹背受敵階段”:

【1】投資回報率將繼續下降,企業為了爭奪利潤,勢必更加內卷。

【2】隨著經濟增速下行,科研投入增速也在下行,技術進步速度也會放緩,進一步壓低自然利率。

【3】越往後人口老齡化越嚴重。

【4】改革進程緩慢。

因此未來要提高 TFP 和自然利率更加困難。

2024 年初以來,監管部門不遺餘力地加強監管,查處違法微觀行為,導致上證指數在 2024 年 2 月至 5 月中旬反彈,創業板指在 2024 年 2 月至 3 月中旬反彈。並且社會似乎在營造一種氛圍,即股市下跌是金融從業人員導致的,因此應該打擊他們,只要把他們收拾了,就能出現牛市。這其實是一種民粹主義思想。決定股市的最根本原因既不是金融從業人員,也不是監管行為,而是 TFP 增速和自然利率。在 TFP 和自然利率得不到改善的情況下,A 股市場將長期缺乏像樣的投資機會。

(四)可以考慮的投資主線

一是低波紅利概念,類公用事業行業。尋找高分紅,高股息,低估值的個股。一些央國企也可以歸入這一類。

二是新質生產力方面。尋找技術壁壘高、市場空間大、前景廣闊的個股。但是其中很多行業(例如人工智慧、人形機器人、氫能源車、可控核聚變、腦科學、腦機介面、未來顯示等等)目前要麼缺乏被廣為接受的標誌性產品,要麼處於發展早期,短期見不到業績,因此還是以主題炒作為主。

三是出海概念。但是目前我國企業出海和日本企業 30 年前出海面對的市場空間、政治環境、競爭環境完全不同,需要仔細甄別。

四是總需求上升帶來的機會。但是如前所述,未來中國很難出現標準的庫存週期,總需求增速的反彈將是非常弱的,因此從這個角度很難找到投資機會。

(五)長期看好債券市場

如前所述,從長期看,中國的長債收益率將下降到 0,甚至負值,因此可以長期看好債券。

八、政策建議:竭盡全力延緩投資回報率的下降

(一)短期需求管理政策方面

1、央行大幅下調名義利率至少 70BP,使實際利率與自然利率持平,使利率政策恢復中性立場或寬鬆立場。

2、不要試圖拉高長債收益率,也做不到,且有弊無利。建議維持較低的長債收益率,使居民、企業和政府能把之前的高息負債轉換為低息負債,改善資產負債表,這是經濟復蘇的必要前提。

3、央行儘快參與國債買賣,為 QE 積攢經驗;在必要時進行赤字貨幣化。

4、不要太看重外部均衡。必要時允許匯率更大幅度的貶值。

5、財政部門要敢於大幅加杠杆,提高財政赤字到(比如)6%甚至更高。發行特種國債:

【1】中央主導進行國家重點專案投資,尤其是科研攻關專案,儘快解決被西方卡脖子的問題;

【2】設立產業基金(類似於半導體大基金),不遺餘力地發展新質生產力,比如 AI、人形機器人、腦科學等等,確保在與美國的科技競賽中不落後。

【3】為特定的居民家庭減稅,甚至發放現金,刺激消費;

【4】加強政府各部門之間的政策協調,禁止出臺緊縮性的政策。

(二)長期的治本之策(供給側政策)

既然中國經濟問題的根源是真實因素導致投資回報率下降,那麼治本之策,就是從真實因素入手,儘量延緩 TFP 增速、自然利率的下降。包括兩個方面,一是改革,二是創新。

1、對所有阻礙技術進步的體制、機制進行改革。例如:推動僵屍企業倒閉;禁止對民營經濟的歧視政策,在融資、市場准入等各個方面,享受與國企一樣的待遇;改革分配制度、財稅體制等,釋放制度紅利。

2、對所有阻礙創新的體制機制進行改革。例如對科研體制、教育體制、產融結合、知識產權制度、營商環境等進行改革,培育創新土壤。

3、精簡政府工作人員。廢除不能提高經濟效率的政府活動,減少財政供養人員;縮減不能產生效能的政府開支。

4、斬斷政府“閒不住的手”,杜絕政府對市場、產業的胡亂干預,讓市場真正在資源配置中起基礎性、決定性作用。

5、對人口政策、民族政策、宗教政策進行改革。取消民族劃分,全國只有一個民族,鼓勵相互通婚融合。廢除逆向民族主義政策,尤其是對漢族的歧視政策,所有人一律平等。這是國家長治久安的根本保障。

改革和創新不能停留在紙面上,要落到實處。切實地通過改革和鼓勵創新提高 TFP 增速,延緩自然利率的下降。尤其是在新出現的科技領域(例如 AI)決不能落後於美國,必須抓住一切機會提高生產率。

九、給普通人的建議

最後,我想給像我這樣的普通人幾句建議:

過去 40 多年中國經濟的增長,在整個人類歷史上都是一個奇跡。它是改革釋放的制度紅利、人口紅利、廣義技術進步等共同帶來的。我們這些普通人恰好生活在這個時代,加上自己的努力,分享了經濟發展帶來的好處。但是奇跡總是短暫的,繁華終將隨風而逝。這麼大的經濟體,不可能一直維持“黃金時代”。“腹背受敵”、“被追趕”才是常態。搞清楚這個歷史階段的特點,可以使我們做出更優的選擇。

首先,任何時候都必須保持學習能力。通過學習可以提高自己的技能,適應產業的變遷,抵禦時代的衝擊。通過學習還可以提高認知能力和分辨能力,在經濟不景氣的年代少踩雷,少踩坑,不被不良思潮蠱惑,規避風險,就是勝利。

其次,不要輕易投資於權益和商品,包括炒股票、買股票基金,和自己創業(當股東)。面對長期通縮壓力,保住現金,降低收益預期,就是勝利。

第三,雖然個人努力在歷史大趨勢面前不值一提,但人生終歸不應該浪費在隨波逐流、自暴自棄之中。在任何時候都要保持強大的內心,永不放棄希望。

最後,用小說《飄》(Gone With the Wind)的最後一句話結束本文:

Tomorrow is another day!

參考文獻(只列出正文直接引用的文獻,更多文獻可以點擊正文的超鏈接)

[美]辜朝明著,喻海翔譯,《大衰退》,東方出版社,2008 年 11 月。

[美]辜朝明著,徐忠,任晴譯,《被追趕的經濟體》,中信出版集團股份有限公司,2023 年 11 月。 Lewis,Arthur,1954,“Economic Development with Unlimited Supplies of Labor”,Manchester School,Vol. 22,No. 2,139—191.

易綱,《中國的利率體系與利率市場化改革》,《金融研究》2021 年第 9 期。

易綱,《貨幣政策的自主性、有效性與經濟金融穩定》,《經濟研究》,2023 年第 6 期。

孫國峰,Daniel M. Rees, 《中國的自然利率》,中國人民銀行貨幣政策委員會討論論文 No.2021/01.

Phelps, Edmund. The Golden Rule of Accumulation: A Fable for Growthmen, The American Economic Review, Vol. 51, No. 4 (Sep., 1961), pp. 638-643.

[美]埃德蒙德·菲爾普斯著,張延人譯,《經濟增長黃金律》,機械工業出版社,2015. Minami,Ryoshin,1968,“The Turning Point in the Japanese Economy”,Quarterly Journal of Economics,82 (3) ,380—402.

劉鶴主編,《兩次全球大危機的比較研究》,中國經濟出版社,2013 年 2 月。