【干货】期权入门及低风险策略

一、概念

Call,看涨期权

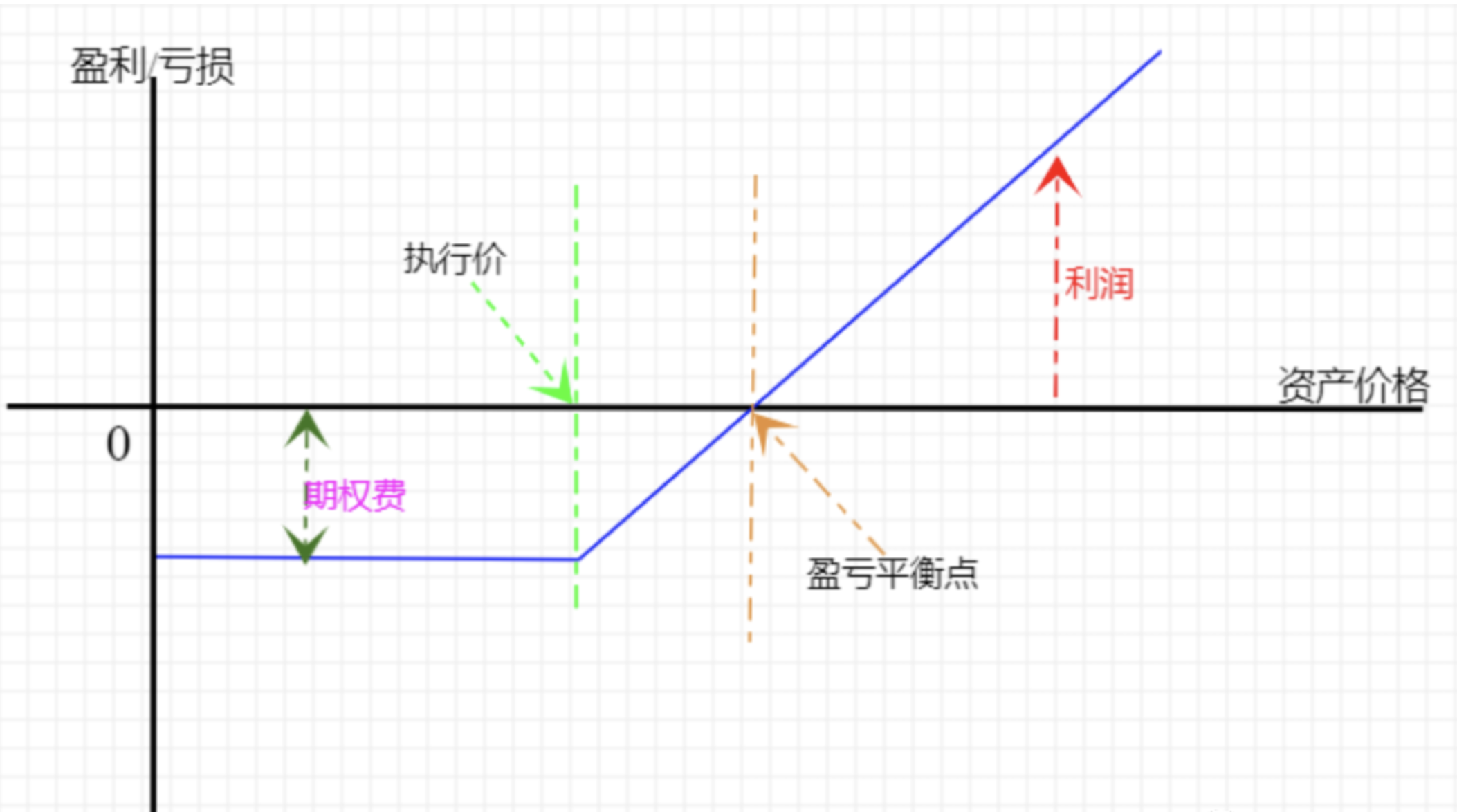

① 买入看涨期权

买进看涨期权(也叫认购期权)的定义是:当预期标的价格上涨,投资者可以选择买入看涨期权,使用较少的资金(期权费)获取标的价格上涨带来的杠杆收益。

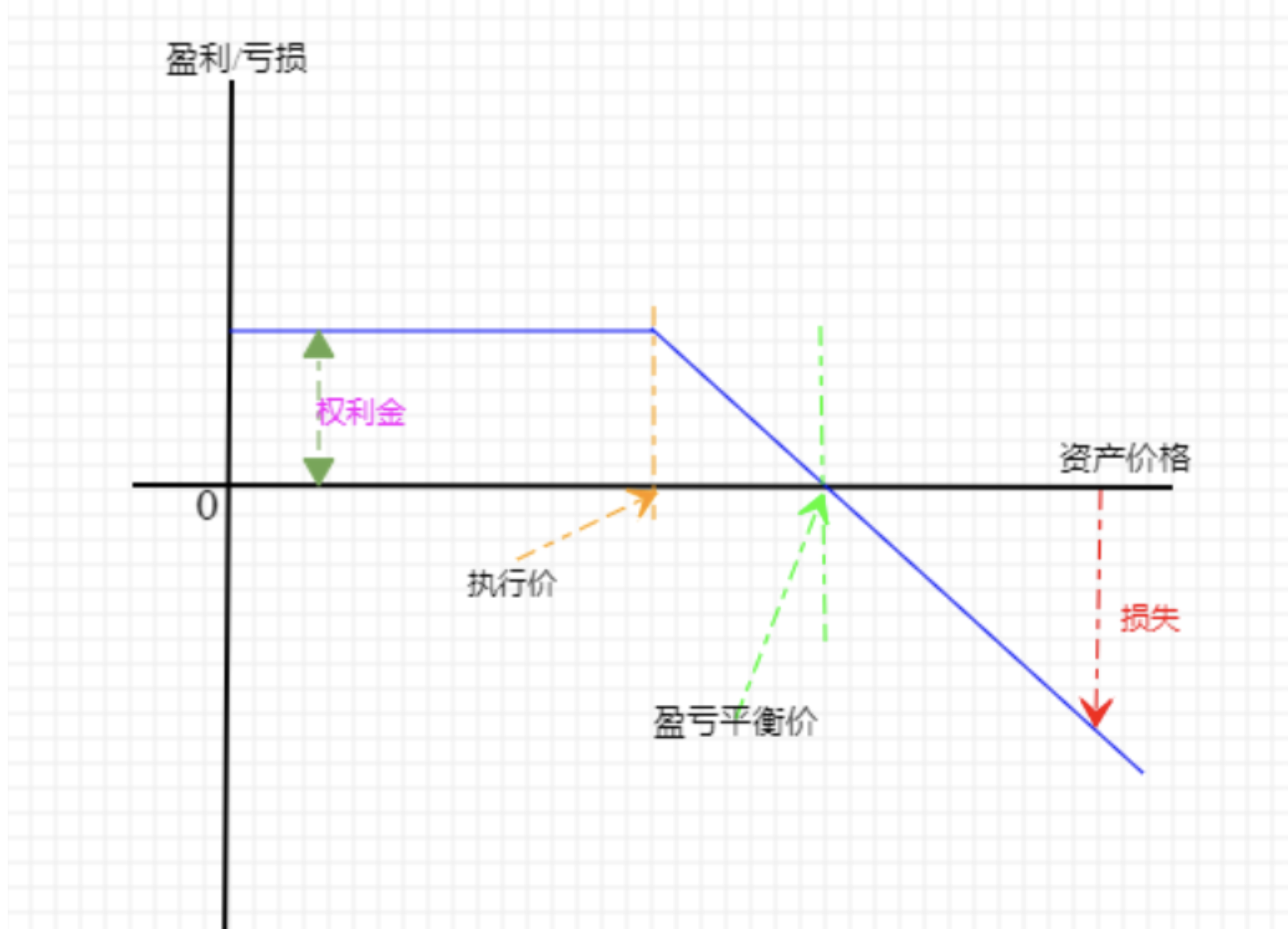

② 卖出看涨期权

卖出看涨期权的定义为:当预期标的价格小幅下跌或上涨,则可以选择卖出看涨期权以获得权利金收入。

Put,看跌期权

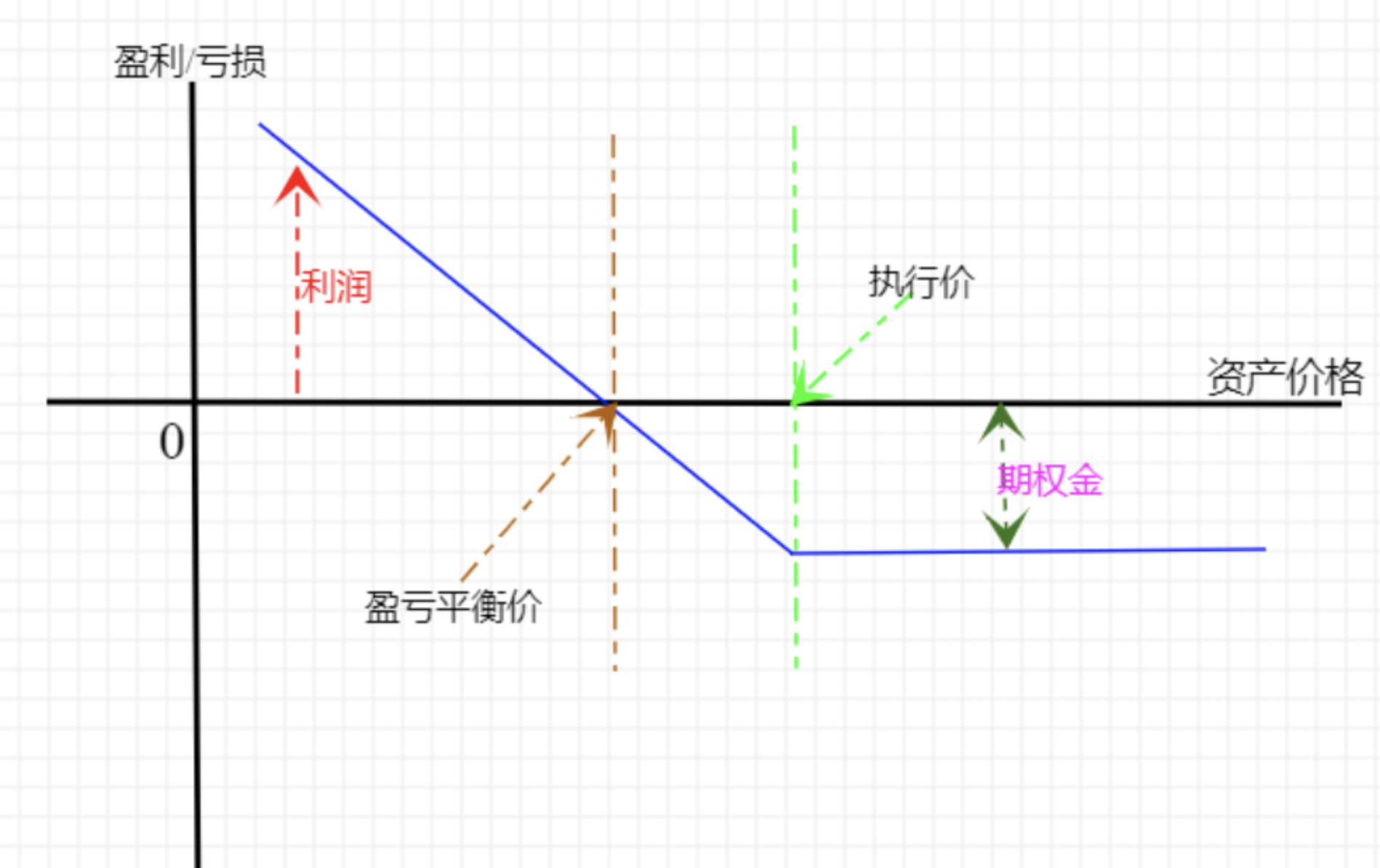

① 买入看跌期权

买入看跌期权(认沽期权)的定义为:当投资者预期标的证券价格将下降,可以选择买入看跌期权。

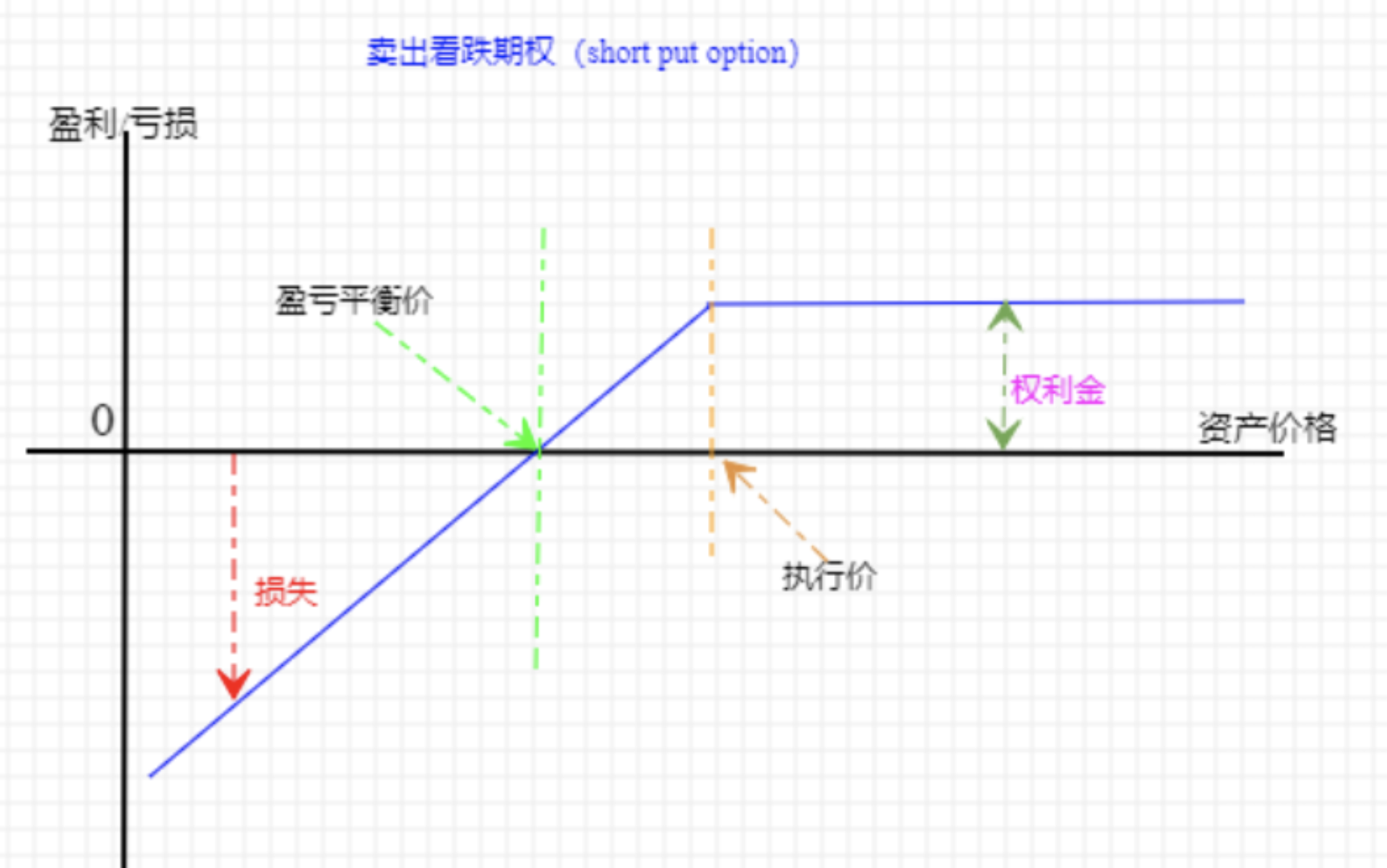

② 卖出看跌期权

卖出看跌期权权的定义是:当预期证券价格未来不跌时,投资者可以卖出看跌期权,获得权利金收益。

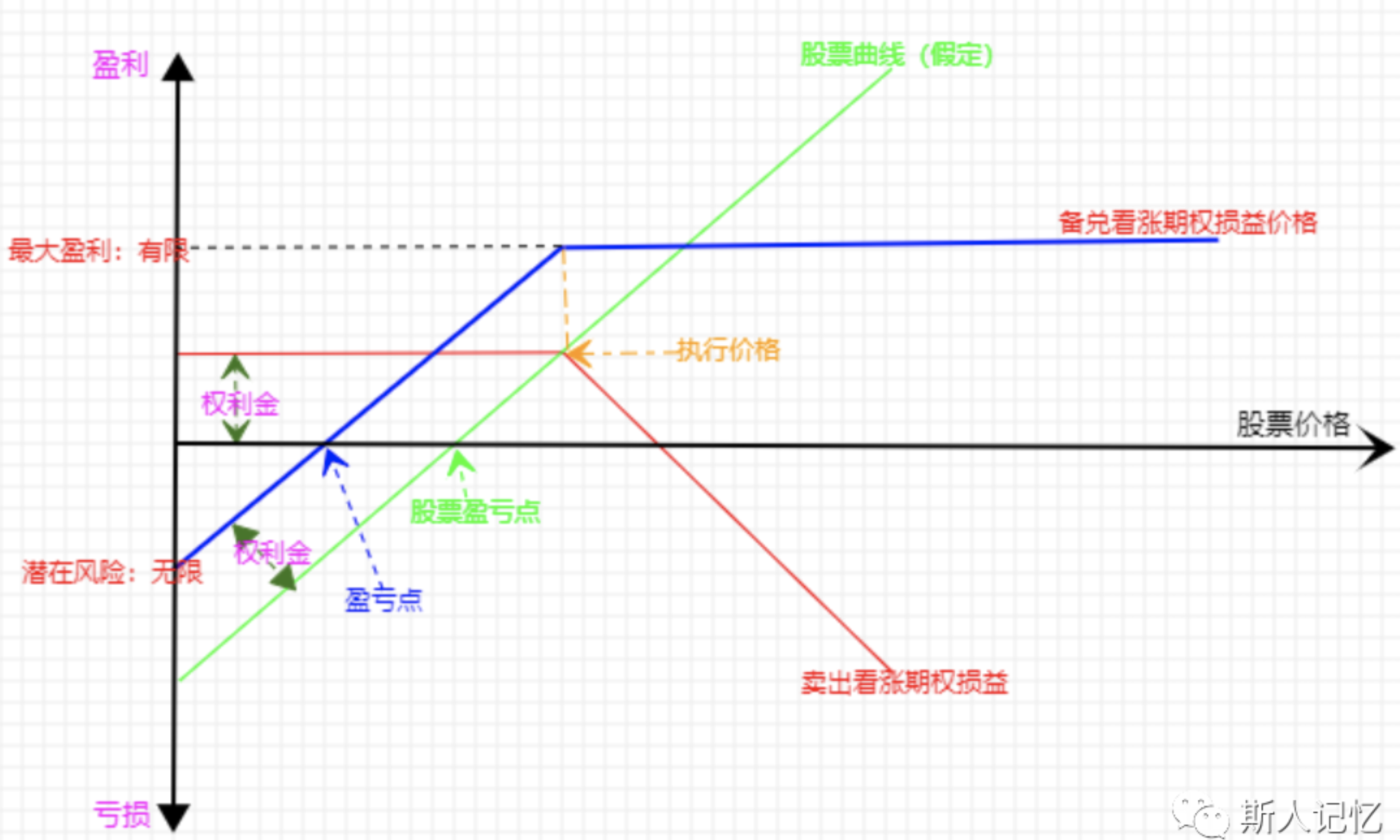

二、备兑期权

备兑期权(Covered Option):投资者在持有标的资产相等且相反的头寸的同时卖出期权的情况。

当投资者拥有标的资产并发出看涨期权,以便在期权被行使时标的资产随时可以出售给期权持有人时,就会出现备兑看涨期权(covered call option)。

当投资者卖出看跌期权并有足够的现金来支付看跌期权的行使价时,就会出现备兑看跌期权(covered put option)。

人们认为,利用担保期权是一种有益的策略,因为投资者可以从期权溢价中获利。

备兑看涨期权(covered call option)

多数情况下,【买入正股+卖 Call】是一种低风险组合,不然直接卖 Call 风险太大,对手方行权的话,你不得不买入股票(如果持续上涨,极端的情况下买不到股票,股票的价格会有可能推到无限高)再卖给对方,所以多和正股配合。

比如腾讯控股价格是 380 港币/股,买入腾讯控股正股(股数为 N)的同时卖出下月 410 港币的 Call,卖价 9 港币,那么腾讯买入价相当于>(380-9)=371 港币,如果下个月腾讯股价未到达 410 港币,获利 9*100=900 港币的权利金,当股价微涨到 390 港币/股,期间收益>(390-371)*N,如果股价跌破 380 港币(假设为 X 港币),则损失(380-9-X)*N;

如果到达 410 港币,对方要行权,就可以把手头正股以 410 港币价格卖给对方,后面如继续上涨,与自己无关了(其实涨跌都无关了,因为已经卖出了)。

再举一例:

某交易员买入了 100 股苹果的股票,每股 90 美元。同时卖出了 7 月到期的 95 美元的看涨期权。获得了 100 美元的期权权利金。

期权到期的时候有这么几种可能:

苹果股价低于 95。看涨期权到期作废,获得全部 100 美元,股票收益为 100x(x-90)。x 是股票到期时候的价格。如果股价是 93 则股票获利 300 美元,权利金获得 100 美元。一共 400 美元的收益。

苹果股价 100 美元。100 股股票被对家按照 95 的价格走。股票收益为(95-90)x100=500 美元。权利金仍然为 100 美元。全部收益 600 美元。但是如果不卖 covered call,股票收益本应是 1000 美元。

如果出现极端不利消息,苹果股价跌到了 50。股票损失 40x100=4000 美金。期权作废,权利金 100 美元为收益。最后总亏损是 3900 美元。

因此,我们可以看出,covered call 最理想的状态是到期时股价低于行权价,但是最好不要太低。最好不要高于行权价。因为股价涨太高,向上的空间由于卖出的看涨期权,导致收益有限。而如果股价大跌,获得的权利金的对冲作用也是有限。

因此,这种策略比较适合股价波动较小,很少狂飙突进,也很少暴跌的股票。那么定期卖出 covered call 可以作为稳定的现金收益。而同时如果股票本身有较好的分红,那么就是所谓的双重红利。

适用场景

预期标的价格大概率走平或温和上涨,至少不会跌,到期损益与卖出看跌期权一致。

这样对于长期投资者来说,可以使持仓成本降低,只要有持股,每月都可以卖一次 all。

策略构造

买入标的资产,按比例卖出看涨期权。

收益/风险:

策略收益有限,最大收益为执行价格-标的价格+权利金收入;风险无限【所持正股下跌的风险】。

【拟更低价买正股+卖 Put 是价值投资常用策略】

卖 Put:卖出看跌期权,相当于卖出了一个权利,也是价值投资者常用的手段(巴菲特非常擅长),比如腾讯控股价格是 380 港币/股,我期望买入价格是 330 港币/股,卖出价格 3 港币,那么我卖出下个月 330 港币的行权 Put,如果下个月跌到 330 港币,我就执行买入即可,实际买入成本(330-3)=327 港币,如果没有到行权价,权益金(3*100)=300 港币就拿到手。

买 Call:买入看涨期权。多数情况下,买 Call 的人并不是那些没有钱买正股的原因(如果按没钱买正股,我买入 Call,拿出相应的权益金,到正股价格到行权价时,我如果没钱,怎么按协议价格去接对手方的正股,然后按行权价卖出,才能得到正股价差收益呢?)。

实际上,高于市价买 Call 的多数情况是卖空股票的止损单及破阻力位追涨的技术派买家,也就是多数是市场上的投机者,他们为价值投资做出了降低成本的贡献。

买 Put:买入看跌期权。基本上和买 Call 相反,大多数是做多的止损单。

三、期权界的高手:沃伦.巴菲特

巴菲特卖出看跌期权,例如期望买入可口可乐公司股票(当时价格高于 53$)期待跌到一定价格53$,不断滚动执行看跌期权,直到价格到达 53$及以下,行权,买入股票。不断滚动获取期权金,降低了实际股票的买入成本(买入成本-每股期权金收入=实际买入成本);后面随着巴菲特资金量增大,到 2008 年金融危机时,选择标普 500SPY 期权(容量足够大),卖出数十亿的看跌期权。(还有巴菲特卖出欧式超长期看跌期权,欧洲这些期权只能到期日行权,不像美国可以在存续期任何时间行权,巴菲特拿到期权金去投资,类似于保险浮存金)https://www.bilibili.com/video/BV1SE411q7kz?spm_id_from=333.999.0.0

欧式期权(European Option):只允许到期日行使期权;上交所推出的上证 50ETF 期权是欧式期权

美式期权(American Option):存续期,从期权合约的开始到期权合约的结束,中间任何时间点都可以行使权利。

期权执行价格(Strike Price):约定好将来行权的价格。

premium,或者叫期权费

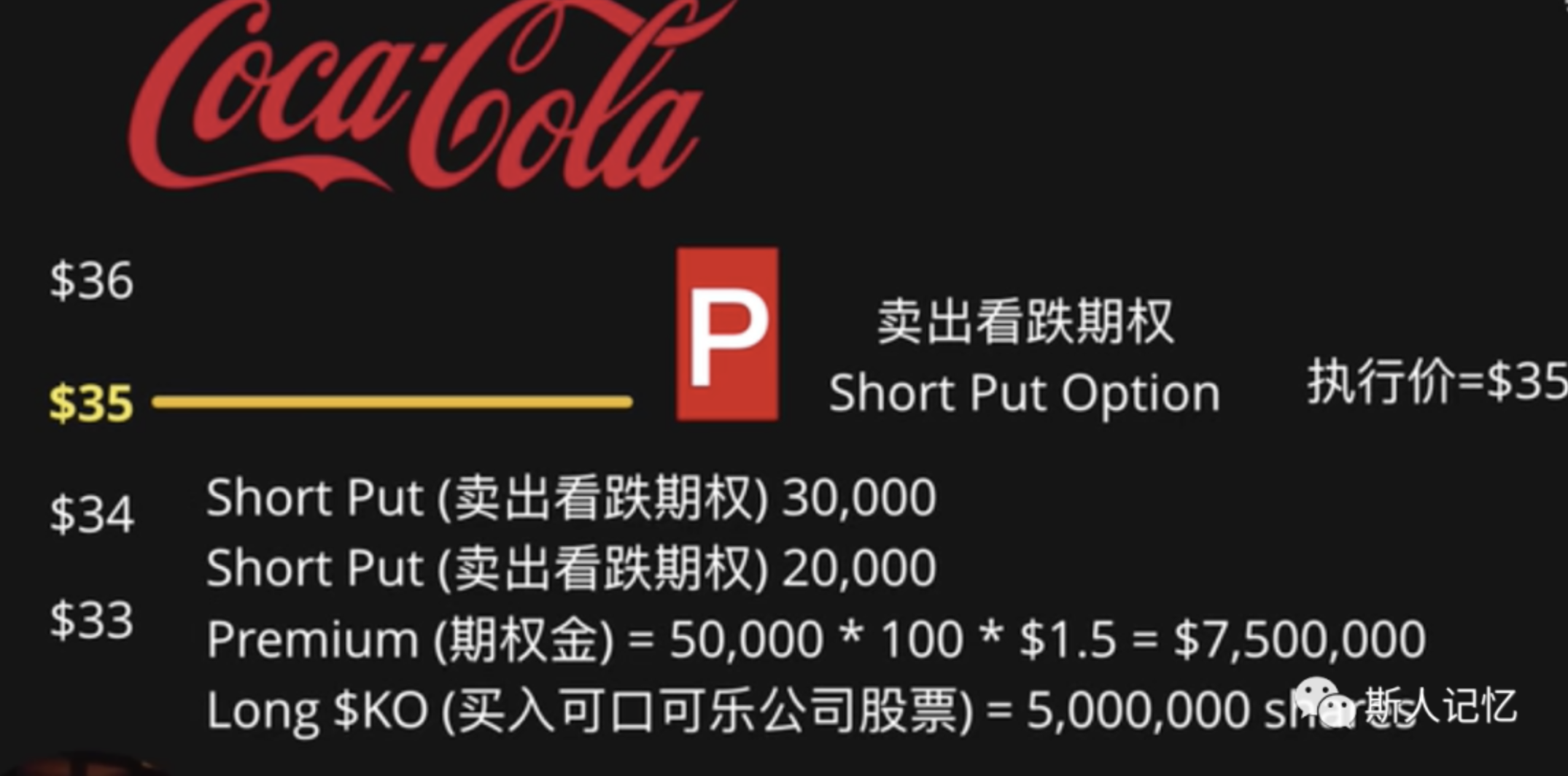

93 年抄底可口可乐

买入股票+卖出期权

1993 年 4 月,巴菲特希望增持可口可乐,但此时可口可乐的市价是 40 美元左右,而他对可口可乐股票的心理价位是 35 美元。

于是,他以 1.5 美元的权利金卖出 500 万份到期日为 1993 年 12 月 17 日、行权价为 35 美元的可口可乐认沽期权,通过认沽期权来达到“低吸”可口可乐股票的目的。

1993 年 12 月 17 日(到期日)

若可口可乐的股价高于 35 美元,则卖出的认沽期权为虚值期权,不会被要求行权,那么这份期权就是废纸一张,巴菲特可以获得 1.5 美元 ×500 万份=750 万美元的权利金;

若可口可乐的股价低于 35 美元,则卖出的认沽期权为实值期权,巴菲特就必须按照 35 美元买入 500 万股可口可乐股票,综合之前收取的 1.5 美元期权金,最后巴菲特持有可口可乐股票的实际买入成本为 33.5 美元/股。

由此可以看出,若可口可乐股价不跌,巴菲特可以赚取权利金;若可口可乐股价大跌,之前收取的权利金等于市场补贴 1.5 美元去买入可口可乐股票,比巴菲特心理价位还要低。

投资者选择使用卖出认沽期权策略,可能会出现两种结果:一是收取权利金;二是以心理价位接受标的证券的交割。

小结

买入正股+卖 Call 是一种低风险组合;

拟更低价买正股+卖 Put 是价值投资常用策略;

真正的高手或大资金都是做卖出看涨期权或卖出看跌期权。

单独做任何方向的 Call 和 Put,都是不建议的,因为可能存在无限的风险。